Новый движок для золота?

- дата: 2 февраля 2024 (источник от 29 января 2024)

Источник: USFUNDS.COM

Автор: Фрэнк Холмс (Frank Holmes)

Новый отчет BMO Capital Markets предполагает, что цена золота больше не зависит от реальных процентных ставок. Что пришло им на смену? См. ответ ниже.

Американский потребитель снова сияет. Во многом благодаря активному сезону праздничных покупок валовой внутренний продукт (ВВП) США в четвертом квартале 2023 года вырос на 3,3%, то есть быстрее, чем ожидалось. Такие результаты прямо говорят, что Федеральному Резерву удалось провернуть трюк с мягкой посадкой, но они также поднимают вопросы о сроках следующего шага центрального банка… и о том, куда инвесторам следует направить свой капитал.

Конечно, создается впечатление, что экономика США открыла новую страницу, и данные, похоже, это подтверждают. В конце прошлого года «голубиная» политика председателя ФРС Джерома Пауэлла (Jerome Powell) породила надежды на то, что дни заоблачных процентных ставок сочтены. Исследование потребительских ожиданий Федерального резервного банка Нью-Йорка, показывающее, что инфляционные ожидания американцев упали до двухлетнего минимума, подтверждает позицию Пауэлла. А Мичиганский университет обнаружил, что потребительские настроения в январе подскочили до самого высокого уровня с июля 2021 года. В декабре и январе общее хорошее настроение выросло на 29%, что представляет собой самый большой двухмесячный прирост с 1991 года.

Потребительские настроения в США только что показали крупнейший двухмесячный рост с 1991 года

Бизнес также находится на волне позитива. Предварительный композитный PMI за январь указывает на самые высокие темпы роста производства в США за семь месяцев, что отражает деловое оживление. Производители, в частности, все более уверены в будущем объеме производства, чего не наблюдалось с мая 2022 года.

На фоне этих событий рынок ставок корректирует свои ожидания относительно снижения ставок. По данным инструмента FedWatch CME, сейчас существует 88% вероятность того, что центральный банк снизит ставки до уровня от 4,75% до 5,25% в мае этого года, а не в марте, как прогнозировалось ранее.

Почему компании отдают предпочтение золоту в сильной экономике с высокими процентными ставками

Интересно, что, несмотря на более оптимистичные экономические перспективы, несколько компаний рекомендуют золото. Это может показаться нелогичным, особенно учитывая, что ставки все еще превышают 5%, а фондовый рынок находится на рекордно высоком уровне. Аналитики JPMorgan говорят, что в этом году металл выиграет от снижения ставок и восстановления инвестиционного спроса. XIB Asset Management, канадский хедж-фонд, акции которого выросли более чем на 200% за первые два года пандемии, теперь делает ставку на то, что золото и уран покажут отличные результаты при более низких ставках.

«Золото и другие акции, ориентированные на сырьевые товары, традиционно показывают хорошие результаты на последующих этапах кредитного цикла», — сказал один из основателей XIB Шон МакНалти (Sean McNulty) в электронном письме клиентам, как сообщает Bloomberg.

UBS рекомендует покупать золото при падениях ниже $2000 за унцию. Швейцарский банк прогнозирует, что к концу года желтый металл вырастет до $2250 за унцию из-за более мягкой денежно-кредитной политики, которая окажет давление на доллар США и реальные ставки, тем самым повышая спрос, особенно со стороны золотых индексных фондов. После трех лет оттока средств из ETF UBS прогнозирует переход к притокам, что потенциально может вызвать устойчивый рост цен на золото.

Начнется ли приток золота в индексные фонды в 2024 году? Изменения в млн унций золота в год на год (левая шкала) – золотым, цена на золото - синим

Новый движок для цен на золото?

Как я уже упоминал выше, BMO бросает вызов этой традиционной точке зрения, предполагая, что связь между золотом и реальными процентными ставками ослабла. В отчете под названием «Новые движки для новой золотой эры» (New Drivers for a New Gold Era) аналитик по сырьевым товарам BMO Колин Гамильтон (Colin Hamilton) пишет, что корреляция золота и реальных процентных ставок, о которой я писал много раз, теперь «нарушена». По его словам, эта корреляция развалилась на фоне резкого движения реальных ставок в 2022 году и больше не восстановилась.

Но если ставки больше не имеют значения, каков инвестиционный потенциал золота? Гамильтон утверждает, что стремление развивающихся стран к дедолларизации за счет увеличения золотых резервов - это сейчас самый важный фактор для желтого металла.

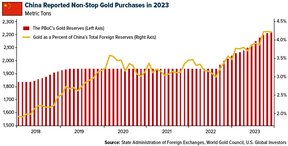

Китай здесь особенно важен. Народный банк Китая (НБК) стал бесспорным мировым лидером по закупкам золота, непрерывно покупая металл с ноября 2022 года. В прошлом году банк объявил об увеличении своих золотых резервов на 225 т, их суммарный размер достиг 2235 т к концу декабря. По данным Всемирного совета по золоту (WGC), на желтый металл сейчас приходится 4,3% официальных валютных резервов Китая.

Как недавно сказал Майк МакГлоун (Michael McGlone) из Bloomberg: «Основная причина продолжающейся устойчивости золота в том, что самые глубокие карманы на планете — центральные банки — накапливают его с головокружительной скоростью».

Золото (цена в юанях, желтым) помогло китайским домохозяйствам пережить крах фондового рынка (индекс CSI 300, красным)

Кроме того, 2023 год стал особенно тяжелым для многих китайских инвесторов: акции падали третий год подряд. Сообщается, что правительство обдумывает пакет помощи фондовому рынку, подкрепленный двумя триллионами юаней (примерно $278 млрд), но стоит отметить, что такие же меры в 2015 году не сразу привели к росту акций.

Опросы показывают, что китайские домохозяйства не уверены в экономике и стремятся больше сберегать и меньше инвестировать в фондовый рынок. По словам Гамильтона, доля китайских домохозяйств с большими объемами наличных, сильно коррелирует с ценой на золото в юанях. Она достигла нового максимума в 2023 году в момент, когда китайский фондовый индекс CSI 300 упал до пятилетнего минимума.

Китай продолжил наращивать золотые резервы в 2023 году. Золотые резервы Китая – красным, левая ось; доля золота в суммарных золотовалютных резервах Китая – желтым, правая ось

Учитывая такую динамику, основной риск снижения цен на золото в этом году может быть связан с повышением аппетита к риску в Китае, например, с ралли на фондовом рынке. Однако BMO и Hamilton ожидают, что покупки центральных банков и инвестиции домохозяйств станут многолетней темой.

В этом контексте золото становится не просто убежищем в нестабильные времена, но и стратегическим активом в диверсифицирующейся глобальной экономике.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.