Золото и угроза выхода Греции из Еврозоны

- дата: 16 июля 2015 (источник от 9 июля 2015)

Идея о том, что «всё прекрасно»

Сначала мы немного удивились, что цена золота не росла, когда после срыва переговоров и оглашения итого греческого референдума угроза выхода Греции из Еврозоны стала более ощутимой. Ожидалось, что после этого «рискованные активы» пострадают, а «безопасные активы» будут востребованы, по меньшей мере временно.

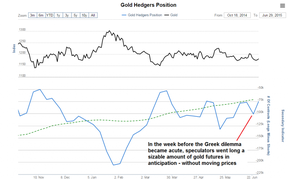

Однако, после некоторых раздумий мы пришли к выводу о том, что отсутствие реакции золота (на самом деле оно несколько снизилось, такова была реакция) можно объяснить довольно легко. Во-первых, за неделю до срыва переговоров спекулянты увеличили нетто-длинные позиции в золотых фьючерсах более чем на 20,000 контрактов нетто, наверное, в предвкушении. Когда они это сделали, цена золота едва стронулась с места, так что в некотором смысле это была стрельба впустую.

Перед срывом переговоров между еврогруппой и представителями властей Греции спекулянты увеличили длинные позиции в золоте (выше показана чистая позиция хеджирования, обратная по отношению к спекулятивной позиции)

Когда в понедельник после объявления итога референдума значительного роста цен не произошло, эти новые позиции были быстро ликвидированы. Снижение цен, в свою очередь, побудило спекулянтов увеличить короткие позиции, что ещё больше подавило цену.

Есть и другие причины для такой реакции. Одна из них в том, что вопреки некоторым колебаниям в акциях, основной тезис «всё обстоит просто прекрасно» сохранился. Опасность выхода Греции из евро, вероятно, недооценивались, и в любом случае до недавнего времени никто не считал такой исход вероятным (как и сейчас, хотя это стало более вероятным).

Считается, что фундаментальная ситуация не изменилась, и это также подразумевает, что часто анонсируемое Федом повышение ставок будет реализовано (в истории центрального банкинга это самый рекламируемый и самый откладываемый детский шажок повышения ставок). Это считается медвежьим фактором для золота, но, конечно, повышение ставок само по себе не является медвежьим - всё определяется инфляционными ожиданиями на момент их повышения.

30-минутный график золотых фьючерсов на август за прошлую неделю

Сначала выход Греции из Еврозоны вызовет дефляцию

Кроме того, реальный выход Греции из евро окажет умеренно дефляционное влияние на Еврозону, в некоторой степени компенсируя монетарную накачку ЕЦБ. Ведь деньги на вкладах, остающиеся в греческих банках, будут серьёзно «подстрижены». Если ЕЦБ отменит финансирование по программе экстренной помощи ELA, коммерческие банки Греции мгновенно обанкротятся (то есть принципиальная неплатёжеспособность банков частичного резервирования станет явной). Все их кредиторы потеряют значимую часть своих кредитов, а вкладчики могут надеяться на возврат лишь малой части своих вкладов. Вероятно, то немногое, что останется после дефляционной конфискации основной части их сбережений, будет деноминировано в быстро падающей новой валюте (по аргентинскому пост-дефолтному сценарию).

Дефляционный эффект может быть очень кратковременным, так как следует ожидать, что если Греция в самом деле не по своей воле покинет Еврозону, ЕЦБ удвоит свои усилия по печатанию, с тем чтобы избежать слишком сильного увеличения кредитных спредов периферийных стран Еврозоны. На примере доходности 5-летних облигаций Португалии, небольшой периферийной страны, можно видеть, что перспектива выхода Греции едва ли взволновала участников рынка. На сей раз риск изменения деноминации евро не распространился из Греции на другие страны. Это также часть идеи о том, что «всё обстоит прекрасно», что довольно любопытно, учитывая то, что один из самых влиятельных центральных банков мира - Народный банк Китая - по всей видимости, просто потерял контроль над рынком, которым он явно хочет манипулировать.

Доходность 5-летних облигаций Португалии - пока никакой паранойи деноминации

Кроме того, недавнее падение китайского рынка акций оказало огромное давление на цены промышленных сырьевых товаров, так как участники рынка внезапно вспомнили о продолжающемся экономическом спаде Китая. Золото уже торгуется на очень высоком уровне относительно промышленных товаров, и есть подозрение, что внезапное падение цен нефти и меди породило небольшое цунами требований дополнительных гарантийных депозитов для многих спекулянтов (то же относится к валютным спекуляциям, например, в иенах). В таких сценариях золото часто служит источником столь необходимой ликвидности. Рынок золота один из самых ликвидных в мире, что означает, что огромное количество может быть продано и куплено без значительного влияния на цену. Похожий сценарий можно было наблюдать во время кризиса 2008 года: несмотря на статус безопасного убежища, золото продавалось вместе с «рискованными активами», так как служило источником ликвидности.

Кстати, это также объясняет, почему утверждение многих золотых медведей о том, что «если даже греческий кризис не может заставить золото расти, то уже ничто не заставит», на самом деле абсурдно. Конечно, в 2008 году они говорили в точности то же - и затем в последующие три года цена золота выросла почти в три раза от своего минимума на пике кризиса.

Это не значит, что то же самое непременно произойдёт на этот раз, особенно пока кризисная ситуация не вышла из-под контроля.

В 2008-м Фед и другие центральные банки немедленно начали безудержно печатать деньги ради спасения банковской системы, правительства и других должников. Сейчас Фед не занимается активным наращиванием денежной массы и даже рассчитывает ещё немного ужесточить монетарную политику.

Золотые настроения

В заключение добавим несколько слов о золотых эмоциях. Суммарная короткая позиция спекулянтов в золотых фьючерсах на COMEX достигла исторического максимума (хотя это не относится к нетто-позиции, которая с небольшим перевесом остаётся длинной), слитковые фонды с фиксированной структурой, такие как CEF, могут быть куплены почти на 10% ниже стоимости чистых активов. Активы фонда драгоценных металлов Rydex были на исторических минимумах, и в финансовой прессе были сплошь медвежьи комментарии.

Мы посмеялись над заключительной фразой сообщения о рекордно высокой полной спекулятивной короткой позиции в золотых фьючерсах. Стратег по сырьевым товарам банка Saxo отметил:

Пока цены будут продолжать снижаться, инвесторы будут накапливать короткие позиции, - пишет он. - Нужна ответная реакция, но я не вижу возможных источников.

Когда эксперты говорят вам, что абсолютно нечему заставить рынок расти, особенно в условиях диспропорции между медвежьими настроениями и текущим поведением цены, возможно, самое время рассмотреть эти якобы несуществующие возможности.

Надо признать, график золота в долларах по-прежнему оставляет желать лучшего, и есть несколько технических «уровней притяжения» ниже текущих цен. Конечно, пока нет признаков изменения тенденции. Однако каждый раз, когда цена золота приближалась к опорному уровню $1,140, обычно наблюдались крайне медвежьи настроения, и всякий раз до сих пор это служило признаком неизбежной близкой смены тренда.

Активы фонда Rydex precious metals недавно понизились до нового исторического минимума

Золотые акции котировались очень низко, и часто это было признаком ещё большего снижения цен золота. Однако следует помнить о том, что этот принцип сохраняется вблизи глубоких минимумов. Например, на финальных стадиях предыдущего медвежьего рынка золота в 2000 году золотые акции потеряли примерно половину своей стоимости относительно золота - тем не менее, дальнейшего падения цены золота не последовало, а золотые акции в конце концов выросли примерно на 200% за шесть месяцев начального этапа ралли, существенно больше, чем само золото.

Премия/скидка фонда CEF к стоимости чистых активов в зависимости от цены золота

Кроме того, недавно мы отметили, что золотые акции следуют за акциями промышленных металлов, а не за ценой золота. Мы полагаем, что это обусловлено значительным увеличением индексации и торговли индексными фондами. Поскольку акции золотодобывающих компаний чаще входят в портфели с широкой ресурсной базой и индексными фондами, выкуп этих активов будет источником давления в секторе даже при боковом тренде золота, когда оно торгуется немного слабее. Ниже приведён подтверждающий график индексных фондов XME и отношение индекса HUI к золоту:

Индексный фонд XME добывающих компаний S&P и отношение индекс HUI/золото

Но не следует считать эту корреляцию постоянной. Обычно она заканчивается задолго до минимума цен большей части промышленных товаров. Продолжительность этого процесса может быть различной, в некоторых случаях она достигала двух лет.

Заключение

Это веские причины отсутствия роста золота при растущей угрозе выхода Греции из зоны евро. С технической точки зрения золото по-прежнему выглядит слабо в долларовом выражении и достаточно сильно в других валютах. Настроения вновь в полном упадке, как всегда в такие моменты.

Хотя в значительной степени настроения отражают поведение цены, стоит обращать внимание, когда они достигают крайней точки. В очередной раз нам кажется, что мы достигли такой точки. И наконец, если идея о том, что центральные банки - это просто бумажные тигры, а не почти всемогущие организации, овладеет «рыночным разумом», золото начнёт расти независимо от сложившихся технических условий.

Индекс оптимизма в отношении золота на отметке всего 15 пунктов - очень близко к предыдущим минимумам. Этот индекс объединяет результаты основных опросов о настроениях и координатные данные

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.