Золото готово к рывку

- дата: 15 декабря 2020 (источник от 10 декабря 2020)

На прошлой неделе золото показало хороший рост. Оно выросло с $1,769 за унцию в понедельник, 30 ноября, до $1,842 за унцию к закрытию в пятницу, 4 декабря. Это целых 4.1%, неплохой результат для одной недели. Золото сегодня, 10 декабря, торгуется примерно на том же уровне. Тем не менее, это мини-ралли следует рассматривать в контексте предшествовавшего крутого спада.

С промежуточного пика в $1,951 за унцию 6 ноября золото упало до $1,769 за унцию 30 ноября, или на 9.3% всего за три недели. Такое быстрое снижение стало последним этапом среднесрочного падения с $2,063 за унцию 26.08.2020. С этого исторического максимума золото упало на 14.3% за три месяца.

Снижение с

августа и недавнее ноябрьское скольжение вниз настораживают золотых инвесторов.

Бычий рынок закончился? Золото движется к диапазону $1,200 - $1,400 за унцию, в

котором оно торговалось с начала 2016 до середины 2019 гг?

А это ваш корреспондент на золотом руднике в штате Юта на глубине около 200 м. Перед спуском нас снабдили касками, фарами, светоотражающими жилетами и шахтерским поясом с прикрепленным к нему аварийным запасом кислорода. Этот рудник все еще находится в стадии разработки, добыча там еще не началась. Это означает, что там применяются иные стандарты безопасности, например, шахта лифта там была только одна. Если лифт по какой-либо причине выходил из строя, единственным выходом будет подняться по фиксированной лестнице длиной 200 м. К счастью, все прошло гладко. Такой практический опыт пребывания на руднике имеет решающее значение для понимания всей цепочки поставок золота от рудника до аффинажного завода и хранилища слитков.

Короче говоря, инвесторы хотят знать, является ли улучшение ситуации на прошлой неделе знаком будущего, или просто всплеском на кривой долгосрочного нисходящего тренда.

Короткие ответы: бычий рынок еще не закончился. Золото не возвращается к $1,400. И сейчас золото готово взлететь вверх и возобновить рост до $2,000 за унцию и выше.

Золотые инвесторы понимают, что только что произошло. Они могут не понимать, почему это произошло. Объяснение причин недавнего падения цен на золото также объяснит, почему ралли на прошлой неделе было подлинным и почему новые исторические максимумы не за горами. На снижение с августа повлияли четыре фактора.

Первый и самый важный фактор – это рост

процентных ставок. Не секрет,

что у золота нет доходности и оно конкурирует с наличными и краткосрочными

государственными облигациями США за ассигнования из инвестиционных портфелей. 04.08.2020

доходность до погашения 10-летней казначейской облигации достигла дна на

отметке в 0.508%, приблизительно за три недели до того, как цена на золото

достигла пика. С того момента ставки начали последовательный рост.

Еще 29 сентября доходность 10-летних облигаций составляла всего 0.654%. Затем она выросла, достигнув 0.970% 4 декабря. Рост ставки принес убытки владельцам облигаций, но привлек поток капитала от новых покупателей. Часть капитала, поступившего в казначейские облигации, пришла туда из золота.

Второй фактор - это выборы. Считалось, что Байден (Biden) должен стать президентом, а республиканцы будут контролировать Сенат. То есть долговое финансирование продолжилось бы, но худшие излишества прогрессивного крыла Демократической партии были бы отодвинуты на второй план. Такой сценарий - нирвана для фондового рынка. С приближением больших расходов и преград для экстремизма привлекательность золота как убежища уменьшилась.

Третий фактор - одобрение нескольких вакцин против COVID и новых терапевтических средств. Эти события подтвердили мнение о том, что пандемия скоро останется позади. Сочетание повторного открытия бизнесов и отложенного спроса должно было быстро восстановить устойчивый рост и снизить безработицу. Сильная экономика предполагает более высокие процентные ставки, что отрицательно сказывается на ценах на золото. Она также предполагает более высокие цены на акции, а это еще один конкурент для инвесторских долларов. Экономическая уверенность - еще одна причина, чтобы отвернуться от золота.

Четвертый фактор - это технические характеристики и динамика рынка. «Цена» на золото на самом деле не является ценой физического золота, если принять во внимание дефицит и высокие комиссии, связанные с поиском золота сегодня. Вместо этого цена, о которой вы слышите, на самом деле является ценой фьючерса на COMEX. Это бумажный золотой заменитель с высоким плечом для реального золота.

Торговля фьючерсами автоматизирована и основана на алгоритмах, имитирующих другие алгоритмы. В результате, когда цены снижаются, срабатывает больше заказов на продажу, нарастает импульс, достигаются уровни стоп-лосса, а игроки с кредитным плечом покрывают свои убытки за счет большего количества продаж. Такая динамика перебивает фундаментальную оценку, основанную на денежной массе или прогнозной экономической аналитике. Именно так сегодня работают автоматизированные рынки с большим кредитным плечом.

Такая динамика рынка золота предполагает, что цена на золото по-прежнему будет сдерживаться. Так что же можно сказать в пользу роста долларовой цены на золото?

Прямо сейчас мои модели говорят мне, что долларовая цена на золото будет значительно выше.

Ценовая динамика прошлой не была аномалией в рамках понижательного тренда. Это было несомненное начало нового периода роста.

Процентные ставки, политика, экономические прогнозы и автоматизированная торговля сошлись воедино и оказали давление на долларовую цену на золото, а затем ускорили это снижение до недавно наблюдавшегося уровня. Но хорошие новости здесь в том, что ни один из этих факторов не является устойчивым. Все они скоро развернутся, вернув цены на золото к уровню $2,000 за унцию. Вот почему:

Процентные ставки по 10-летним казначейским облигациям колебались в течение последних десяти лет с общей тенденцией к снижению. Ставки достигли 3.6% в феврале 2011 года, затем упали до 1.38% в мае 2012 года. В декабре 2013 года ставки снова подскочили до 2.87%, затем снова упали до 1.28% в июле 2016 года. Еще один скачок привел к снижению ставок до 3.10% в октябре 2018 года, затем еще одно падение опустило их до 0.50% в августе 2020 года.

Эти данные наглядно показывают, что каждый скачок ставок сопровождался последующим крахом. И каждый обвал опускал ставки ниже предыдущего падения (1.38%, 1.28%, 0.50%). Причина ясна. Каждый раз, когда рынок поднимает ставки на основе разговоров об инфляции, росте или «конце пузыря облигаций», вторгается реальность, слабая экономика становится слабее, а ставки снова падают.

Рынок регулярно ошибается в чтении ситуации, но снова упорно устремляется в бой. Облигационные медведи путают номинальные процентные ставки (а они очень низкие) с реальными процентными ставками, которые все еще относительно высоки. Вот эти высокие реальные процентные ставки и мешают росту.

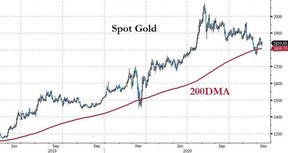

Устойчивость

золота к периодическим повышениям ставок показана на графике ниже. На этом

графике показана цена на золото в долларах как дневная цена закрытия, так и

простое скользящее среднее за год до текущей даты.

Похоже, что, несмотря на волатильность дневной цены закрытия, 200-дневное скользящее среднее показывает устойчивый восходящий тренд. Дневная цена ненадолго опустилась ниже скользящего среднего только в двух случаях.

Первым было дно фондового рынка 23 марта, когда спрос на ликвидность (из-за убытков на фондовом рынке) вызвал продажи золота (чтобы получить деньги для требований о внесении залога для покрытия убытков в акциях). Во второй раз это произошло в момент открытия рынка 30 ноября, когда более высокие процентные ставки и разговоры об огромном стимуляционном пакете на борьбу с COVID подогрели ожидания роста фондового рынка, что снизило привлекательность золота.

В обоих случаях цена на золото быстро отскочила, а скользящее среднее последовало за ней. Восходящий тренд не прервался.

Сегодняшняя реальность такова, что число случаев заражения и смертей от коронавируса растет, приближаются новые карантинные ограничения, и мы движемся к новой рецессии после первой рецессии с февраля по июль 2020 года. Ставки снова упадут, на этот раз примерно до 0.35% или ниже. А это придаст мощный импульс цене на золото.

Рынки также слишком успокоены результатами выборов. Сегодня рынки нацелены на президентство Байдена, республиканский контроль над Сенатом и сочетание больших расходов с тупиком в прогрессивной повестке дня. Тем не менее, есть реальная вероятность, что демократы получат оба места в Сенате от штата Джорджия 05.01.2021.

Победа Байдена в сочетании с контролем демократов над Сенатом разрушит сценарий тупика и откроет двери для Новой Зеленой политики и т. д. По мере того как такой сценарий развития событий на политической арене станет более вероятным в следующие несколько недель, акции упадут, а победителем станет золото.

Радужный сценарий вакцинного изобилия и возвращения экономического роста – это тоже мираж. Вакцины появляются, но пройдет от шести месяцев до года, прежде чем их получит достаточное для прекращения пандемии количество людей. Хотя пандемия может и закончится, экономический ущерба никуда не денется.

На дворе Величайшая Депрессия. Неблагоприятные последствия продлятся поколения. Большинство закрытых малых предприятий никогда не откроются. Банкротства стремительно растут. Потеря рабочих мест будет постоянной. Болезнь все еще бушует. Новые ограничения вызовут новую рецессию.

Опять же, фондовый рынок оценил восстановление на основе взвешенных по капитализации индексов, отдающих предпочтение технологическим компаниям, которые создают относительно мало рабочих мест. Реальная экономика малых и средних предприятий (около 45% ВВП и 50% всех рабочих мест в США) всплыла кверху брюхом. Мы это увидим в более высоких уровнях сбережений, снижении потребления и сокращении участия в трудовых резервах.

Наконец, импульс - это улица с двусторонним движением. Силы, заставившие рынок золота опуститься слишком низко, в следующее ралли загонят его слишком высоко. Покупки порождают покупки, короткие позиции с кредитным плечом начнут закрываться, а роботы будут покупать, опасаясь остаться позади.

С августа золото столкнулось с препятствиями в виде более высоких ставок, политических тенденций, радужных экономических сценариев и увеличения темпов роста. Эти встречные ветры вскоре превратятся в попутные, поскольку экономика замедляется, ставки падают, политическая неопределенность растет, а импульс стремится вверх.

Умные инвесторы будут покупать золото на текущем спаде. Они насладятся возвращением к $2,000, а затем поедут намного выше.

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.