Виды золотых стандартов

- дата: 9 мая 2023 (источник от 23 апреля 2018)

Представляем вашему вниманию гостевой пост в блоге BullionStar от известного блогера Дж. П. Конинга (JP Koning), который будет писать о денежной экономике, центральных банках и золоте. BullionStar не обязательно разделяет или оспаривает представленные мнения, но призывает к здоровой дискуссии.

В разговорах часто можно услышать фразу «золотой стандарт», но следует иметь в виду, что в истории было несколько разновидностей золотого стандарта. В данной статье описывается каждый тип золотого стандарта с использованием для наглядности исторических примеров.

1. Золотомонетный, или классический металлический стандарт

Биметаллические монетные системы

Средневековые монетные системы, как правило, были биметаллическими, использующими как золото, так и серебро. Чтобы в достаточном количестве обеспечить королевство монетами, монарх держал сеть монетных дворов. Монетные дворы в Средневековье функционировали не так, как сейчас. Согласно принципам свободной чеканки, доступ к таким дворам имел каждый. Любой гражданин мог принести на монетный двор свои запасы драгоценных металлов и попросить управляющего двора превратить их в определенное количество монет – правда, за вознаграждение.

Английский золотой нобль, полнобля, четверть нобля, серебряный гроут и серебряный пенни

Дабы граждане могли заключать всевозможные крупные и мелкие сделки, монетный двор обычно выпускал монеты разных малых и больших номиналов. В Англии в XVI веке выпускались пенсы, фартинги (1/4 пенни), гроуты (4 пенса), тестуны (12 пенсов), полкроны (30 пенсов), золотые нобли (100 пенсов) и пр.

Чеканка монет малого номинала, таких как фартинг и пенни, из золота, как правило, была нецелесообразной, так как монеты получались крохотными и их можно было легко потерять. Соединение золота с большим количеством неблагородных металлов, таких как медь, могло дать более удобные золотые монеты малого номинала большего размера, но их было проще подделать. Точно так же серебряные монеты крупного номинала получались большими и тяжелыми. Таким образом, биметаллизм делал возможным разумное распределение денежного веса между золотыми и серебряными монетами.

Эпизодические монометаллические золотомонетные системы

Биметаллические стандарты иногда отклонялись от курса и превращались в монометаллические, где доминировало либо золото, либо серебро. Так появились первые настоящие золотые стандарты, хоть и совершенно случайно. Механизм такого перехода к монометаллизму основывался на фиксированной цене между двумя металлами, устанавливаемой монетными дворами монархов.

Для иллюстрации того, как действовала фиксированная цена, допустим, что в августе 1464 г. любой мог принести на Лондонский монетный двор серебро, чтобы из него отчеканили английские пенсы, содержащие по 0.72 г серебра. Из золота монетный двор чеканил английские нобли, содержащие 6.69 г золота. Поскольку закон требовал, чтобы нобль стоил 100 пенсов, это означало, что монетный двор фактически оценивал фиксированное количество золота в 11 раз дороже такого же количества серебра.

Золотая гинея, сменившая британскую монету юнайт

Когда установленное монетным двором отношение золота к серебру слишком отклонялось от такого же отношения на глобальном рынке, один из двух металлов начинал исключаться из национальной денежной системы. Причина в том, что расхождение фактически означало, что монарх недооценивает один металл и переоценивает другой, и так как никто из владельцев золотых (или серебряных) монет не хотел, чтобы их состояние оценивалось ниже своей истинной стоимости, недооцененный металл изымался с рынка.

Например, если монетный двора недооценивает серебро, то тот, кто купил серебро на £1000 и принес его для чеканки на монетный двор, получит меньшую покупательную способность, чем если бы он купил золото на такую же сумму. Поэтому приток серебра на монетный двор останавливается. Кроме того, любые находящиеся в обращении высококачественные серебряные монеты отправляются за границу, чтобы извлечь выгоду из истинного отношения золота к серебру. Так и возник золотой стандарт.

Англия пришла к монометаллическому золотому стандарту в XVIII веке, после многих столетий биметаллической системы. Отношение золота к серебру, использовавшееся в конце XVII – начале XVIII вв., недооценивало серебро и переоценивало золото, поэтому английские серебряные монеты стабильно переправлялись на материк, что привело к их дефициту. Исаак Ньютон (Isaac Newton), знаменитый физик, в 1699 г. назначенный управляющим монетного двора, посоветовал правительству привести отношение в соответствие с рыночным курсом. Но когда он в 1717 г. наконец взялся за решение проблемы, его поправка была недостаточной, поэтому серебро оставалось недооцененным, и экспорт серебряных монет продолжался. Таким образом, Англия непроизвольно перешла на золотой стандарт.

Гибридное обращение монет и бумажных денег

В XVII веке к монетам в обращении присоединились банкноты. Изначально бумажные деньги конвертировались в фиксированное количество монет, и эмитенты держали в своих хранилищах достаточно резервов для обеспечения конвертируемости. Банкноту намного проще носить и использовать, и так как общественность в целом доверяла эмитентам банкнот, золотые монеты были вытеснены из обращения в банковские хранилища или в неденежное применение, такое как ювелирные изделия. В XIX веке в Англии редко можно было встретить в обращении золотые монеты.

Но несмотря на доминирование банкнот, британский стандарт фактически оставался золотомонетным. Так как банкноты конвертировались в фиксированное количество монет, покупательная способность банкнот регулировалась стоимостью монет. В случае возникновения расхождения, например, если банкноты становились более ценными, чем соответствующие монеты, спекулянты его корректировали, покупая монеты по 99 пенсов и конвертируя их в £1, зарабатывая 1 пенни безрисковой прибыли.

Первая 5-фунтовая банкнота Банка Англии, 1793 г.

Замена металла бумагой привела к более дешевой платежной системе. Адам Смит (Adam Smith) один из первых прокомментировал это, описав золотые и серебряные монеты как дорогу, «несущую на рынок все злаки и зерно страны». Банковские бумажные деньги – магистраль высшего класса, по словам Смита – «путь по воздуху». Замена золота бумажными деньгами позволила стране превратить бесплодные дороги – металлические монеты – в пастбища и поля, увеличив ежегодную производительность.

2. Золотослитковый стандарт

Если монеты мало используются в торговле, можно ли вообще перестать их чеканить, но при этом сохранить золотой стандарт? Такая идея легла в основу золотослиткового стандарта, изобретенного знаменитым английским экономистом Давидом Рикардо (David Ricardo) в начале 1816 г. и впоследствии введенного в Британии спустя примерно 100 лет, после Первой мировой войны. При слитковом стандарте эмитент бумажных денег обещает погашать банкноты не золотыми монетами, а слитками.

В то же время монетный двор отменил свободную чеканку монет, фактически став закрытым для публики. Существующие монеты были отозваны и демонетизированы. Теперь монетный двор сосредоточил свои ресурсы на обеспечении правительства разменными монетами низкого номинала. Стоимость разменных монет не регулировалась содержащимся в них металлом. Разменная монета номиналом £1 может содержать серебро, медь или никель стоимостью всего 1 пенни. Но такая монета обращается по номиналу £1, потому что денежный (или фискальный) орган пообещал выкупить ее по номиналу.

Принятие золотослиткового стандарта привело к сокращению издержек платежной системы. Благодаря полному выходу золотых монет из обращения и их замене разменными монетами и бумажными деньгами золото экономилось и могло находить лучшее применение. То был шаг к воздушному пути Адама Смита.

3. Золотовалютный стандарт

Золотовалютный стандарт переводит принцип экономии золота на следующий уровень. Если при переходе на золотослитковый стандарт любой институт, эмитирующий бумажные деньги, должен был погашать свои банкноты слитками вместо монет, при золотовалютном стандарте те же эмитенты больше не могли погашать свои банкноты слитками, а должны были предлагать банкноты другого эмитента, придерживающегося золотомонетного или золотослиткового стандарта.

Ряд стран приняли такой стандарт в XIX и в начале XX вв., включая Филиппины и Индию. Но, пожалуй, самый известный пример – Бреттон-Вудская система, преобладавшая после Второй мировой войны до 1971 г. При Бреттон-Вудской системе Казначейство США обещало погашать свои банкноты непосредственно золотом. Большинство других стран, в свою очередь, согласились погашать свои банкноты фиксированной суммой американских долларов. Таким образом, хотя французские франки, японские иены и канадские доллары не были непосредственно конвертируемыми в золото, они конвертировались опосредованно.

4. Частично конвертируемый, или «хромающий», золотослитковый стандарт

Хромающие стандарты изначально появились, когда биметаллические монетные стандарты адаптировались таким образом, что монетные дворы продолжали разрешать свободную чеканку одного металла, например, золота, но отменяли свободную чеканку другого, например, серебра. Но серебряные монеты не изымались из обращения и продолжали использоваться наряду с золотыми, при этом чеканка серебра, так сказать, «хромала».

Однако нас больше интересует более современное воплощение хромающего стандарта: частично конвертируемый золотослитковый стандарт. Вместо того чтобы разрешать всем погашать бумажные банкноты золотом, центральный банк (или другой эмитент) определял, кто может конвертировать банкноты. Например, в 1934 г. США запретили частным лицам и бизнесам конвертировать банкноты в золото, ограничив эту опцию иностранными правительствами и другими крупными субъектами, финансируемыми правительством.

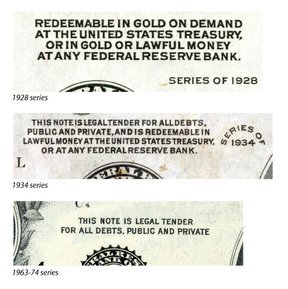

Эволюция обещаний на банкнотах Федеральной резервной системы

Погашаема золотом по требованию в Казначействе США, либо золотом или правомерными деньгами в любом Федеральном резервном банке (ФРБ)

Серия 1928 г.

Данная банкнота является законным платежным средством для всех долгов, государственных или частных, и является погашаемой правомерными деньгами в Казначействе США или в любом ФРБ

Серия 1934 г.

Данная банкнота является законным платежным средством для всех долгов, государственных или частных

Серия 1963-74 гг.

Частично конвертируемые системы более удобны для эмитентов, так как они сокращают инфраструктурные издержки на поддержание универсальной конвертируемости. Тот же принцип, к примеру, применим к современных индексным фондам. Хотя единицы индексного фонда конвертируемы в базовый инструмент (например, S&P 500 или золото), только некоторые избранные авторизованные участники имеют право использовать данную опцию конверсии. Если эти авторизованные участники мотивированы прибылью, стоимость единиц индексного фонда не будет сильно отклоняться от стоимости базовых инструментов. Если бы индексные фонды должны были разрешать всем погашать свои единицы, то им пришлось бы построить и поддерживать соответствующую инфраструктуру, и связанные с этим издержки поднимут комиссии.

Аналогично частично конвертируемые золотослитковые стандарты наподобие использовавшегося в США с 1934 по 1971 гг. в принципе могут воспользоваться финансовой компетентностью нескольких авторизованных участников, чтобы достичь такой же фиксированности относительно золота, как и в обычном золотослитковом стандарте или старомодном золотомонетном стандарте, но с намного меньшими издержками для общества. В случае США дело осложнял тот факт, что только иностранные правительства могли конвертировать долларовые банкноты в золото, и эти правительства не настолько эффективно управляли связью между золотом и долларами, как заботящиеся о прибыли авторизованные участники индексных фондов.

Заключение

На протяжении последнего тысячелетия существовал ряд разных золотых стандартов. В каждом последующем варианте роль денежных металлов уменьшалась, в результате чего сокращались издержки на хранение и обращение, и общество выигрывало за счет того, что золото могло найти лучшее применение.

В то же время, хотя роль золота уменьшалась, покупательная способность национальных денежных единиц на протяжении этой эволюции по-прежнему была привязана к золоту, а не диктовалась какой-то произвольной силой. Другими словами, в каждой последующей версии золотого стандарта общество выигрывало от стабильности цен, возможной благодаря привязке к золоту, и в то же время освобождалось от физических неудобств металла.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.