Уважаемый Гарри Дент: поспорим?

- дата: 3 марта 2015 (источник от 16 февраля 2015)

Некоторые из вас, наверное, знают, что инвестиционный гуру Гарри Дент (Harry Dent) публично заявил, что цена золота упадёт до $250-$400. В частности, он предсказал:

Примерно $700 - верная цена золота к 2015-2016 году, а $250 - возможная цена в дальнейшем, к 2020-2023 годам.

Его прогноз во многом основан на убеждённости в грядущей дефляции.

Если правительственные стимулирующие меры не принесут результатов, у нас будет дефляция, а не инфляция.

И он заявляет, что золотые жуки ошибаются по поводу будущей цены золота, потому что не понимают, как работают рынки.

Стимулирующие меры центрального банка создали целый ряд пузырей финансовых активов, которые должны будут лопнуть. Это и будут последствия, а не рост инфляции, о котором предупреждает большинство золотых жуков (не понимающих финансовый и долговой кризис).

Как аналитик золота, наблюдающий этот рынок каждый день из последних семи с лишним лет, я не могу оставить это без внимания. Я уверен, что золото не упадёт до $700, а тем более не до $250-$400 - не в реальном выражении (кто знает, будет ли вообще существовать доллар США в 2020 году?... Или, может быть, будут новые доллары, уменьшенные на несколько нулей).

Может быть, это потому что я упрямый золотой жук? Нет - потому что я согласен, что некоторая дефляция действительно будет, но определённо считаю, что нас ждёт кризис, а золото в условиях кризиса ведёт себя хорошо, и даже при дефляционном кризисе.

Может быть, мне не нравится г-н Дент? Вовсе нет - по моему предложению мы пригласили его на наши встречи.

Просто я считаю, что г-н Дент совершенно не прав. И я настолько уверен в его неправоте, что публично приглашаю его заключить со мной пари и поставить деньги на собственный прогноз. Я опишу всё подробно.

Почему Гарри Дент ошибается

Есть ряд причин считать, что г-н Дент окажется неправ насчёт будущей цены золота...

1. Дефляция не гарантирует меньшей цены золота. Действительно, сейчас дефляционные силы получили ощутимое развитие. Посмотрим, что происходило с начала ноября.

- Доходность 10-летних облигаций упала до жалких 1.7%.

- Цена нефти упала до $50.

- В январе зафиксирован худший последовательный спад розничных продаж с октября 2009 года.

- Товарные индексы упали более чем на треть.

- Индекс Baltic Dry, который считается лучшим мировым транспортным индексом, находится на историческом минимуме.

- Согласно Financial Times, в мире сейчас $3.6 трлн государственных долгов при отрицательных процентных ставках.

- Двухлетние государственные облигации являются негативными в Германии, Финляндии, Австрии, Дании, Франции, Голландии, Бельгии, Словакии, Швеции и Японии.

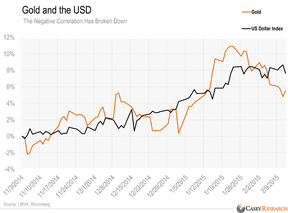

Всё это серьёзные дефляционные тенденции. Но как вело себя золото в этот период? Оно выросло на 7.5%. Даже отрицательная корреляция золота с долларом не изменила его курс.

Золото (оранжевым) и доллар США (черным): негативная корреляция сломана

Это соотношение доллар/золото падало и раньше.

Согласно Wall Street Journal:

- С 11 января по 10 июня 2010 года индекс доллара DXY вырос почти на 16% - но золото выросло почти на 12%.

- Начиная с рубежа веков, золото и индекс DXY пять раз заканчивали год на более высокой отметке, чем год назад - в 2001, 2005, 2008, 2010 и 2011 годах.

Так почему же золото выросло во время одного из самых мрачных дефляционных периодов за долгое время?

Потому что то, что поддерживало доллар, также было благоприятно для золота.

Иными словами, золото нельзя рассматривать просто с точки зрения инфляции и дефляции, или доллара и евро, или даже спроса и предложения. Его следует рассматривать как фактор отношения «страх и хаос к уверенности и стабильности».

Вот несколько примеров, когда люди покупали золото по причинам, не связанным с инфляцией:

- Спрос на золотые монеты Британского королевского монетного двора в Греции возрос в результате политической и финансовой нестабильности. Они покупают потому, что, как сказал Мэтью Тернер (Matthew Turner) из банка Macquarie «все знают, что золотом хорошо владеть перед возможным обесцениванием валюты».

- После того, как швейцарский центральный банк в прошлом месяце ввёл отрицательную процентную ставку 0.75% для некоторых вкладов, инвесторы покупали больше золота, предпочитая его депозитам в швейцарских франках, сообщает швейцарский банк Vontobel Holding AG, управляющий также частными активами. «Мы отмечаем, что золото снова в чести у инвесторов», сказал глава банка Зено Штауб (Zeno Staub).

- В других европейских странах наблюдался пик спроса на золото в связи с масштабным количественным смягчением, предпринятым ЕЦБ, и победой в Греции партии, выступающей против финансовой помощи. Австрийский монетный двор сообщил, что в прошлом месяце продажи золотых монет Vienna Philharmonic выросли на 6%.

Поэтому инвестор, убеждённый в предстоящей дефляции, не должен пренебрегать тем, что другие факторы могут побуждать инвесторов покупать золото. Помните, что чаще всего настоящая дефляция вызывает кризис - или вызвана кризисом - а на протяжении тысячелетий кризисы приводили людей к золоту.

Посмотрим по индексу изменчивости VIX, как вело себя золото во время острых периодов кризиса и страха.

Золото (оранжевым) обычно показывает силу в периоды системного кризиса

В течение этих восьми периодов высокого системного риска золото росло во всех случаях, кроме одного. Это не означает, что в начальный период кризиса цена не может снижаться, но видно, что цена золота вырастает при распространении страхов.

2. Настоящая дефляция приведёт к более высокой инфляции

Значительная дефляция повлечёт за собой ещё большую инфляцию. Почему? Вот подсказка...

На прошлой неделе состоялась внеочередная встреча по вопросу платёжеспособности Фонда социальной поддержки инвалидов. Проблема в том, что эти пособия превысили налоговые сборы за несколько лет, и дефицит достиг примерно 35%. Правительство само говорит, что в следующем году фонд обанкротится. И он не единственный.

|

График банкротств фондов социального обеспечения в США |

|

|

Название |

Год |

|

Фонд дорожного строительства |

2016 |

|

Фонд социальной поддержки инвалидов |

2016 |

|

Пенсионный фонд |

2024 |

|

Фонд медицинского страхования |

2030 |

|

Фонд страхования по старости |

2034 |

И знаете ли вы, что Фонд социального обеспечения в 2013 году получил $752 млрд, но выплатил $822 млрд пособий? Этот фонд, также как фонд медицинской помощи престарелым, находится в неустойчивой ситуации.

Да, всё это дефляционные факторы. Но вот вопрос: как будут реагировать Фед и политики? Они могут сократить или отсрочить социальные выплаты и повысить налоги, но это может дорого обойтись в политическом отношении, и некоторые официальные лица уже публично заявили, что будут печатать то, что не соберут в виде доходов.

Печатание денег чрезвычайно инфляционный процесс, тем более что с 2008 года денежная база выросла более чем в три раза. Откровенно говоря, новые аналогичные действия меня пугают, потому что всё это монетарное разжижение еще себя проявит. Перед нами реальная возможность не просто повреждения валюты США; она может быть полностью уничтожена. История очень ясно показывает: валютный кризис вызывает бегство в золото.

Но если сначала победит дефляция…

Но что произойдёт с золотом, если мы сначала пройдём через дефляционный спад?

В наши дни дефляционных примеров было немного. Индекс потребительских цен (ИПЦ), хотя это и несовершенный показатель, с 2000 года снижался лишь четырежды, и каждый раз кратковременно. ИПЦ падал:

- с августа по октябрь 2006 г.

- с июля по декабрь 2008 г.

- в марте и апреле 2009 г.

- в декабре 2014 г.

В более ранние периоды можно найти другие короткие периоды падения ИПЦ, но ни одного достаточно длинного, чтобы можно было делать определённые выводы.

Единственным случаем настоящей дефляции была Великая депрессия. Вы вспомните, что тогда в Соединённых Штатах действовал золотой стандарт. Но всё же из этого случая можно извлечь урок.

Во-первых, в 5 апреля 1933 года президент Рузвельт издал указ об обязательной передаче правительству (конфискации) золота, принадлежащего частным гражданам, с компенсацией по фиксированной цене $20.67 за унцию. Менее чем через девять месяцев он поднял цену золота до $35, по существу в одночасье разбавив доллар в каждом кошельке на 75% и обманув всех, кто сдал золото. Итак, даже в разгар крупнейшей дефляции, одной из величайших за все времена, правительство США повысило цену золота.

Второе, после конфискации золота Рузвельтом у граждан оставался единственный способ владения золотом - покупка золотых акций. Как они себя вели? Крах фондового рынка 1929 года обвалил и золотые акции, в числе всех прочих. После этого рынок восстановился и к апрелю 1930 года вернул почти 50% потерь, в том числе и золотые акции. А вот в том, что происходило в дальнейшем, можно ясно видеть связь между золотом и дефляцией...

Когда летом 1930 года вернулся медвежий рынок, все ценные бумаги снова распродавались - за исключением золотых акций. Цена золотых акций практически не изменялась до начала 1931 года, когда их привлекательность для широких масс начала резко расти.

Посмотрите на поведение акций Homestake Mining, в то время крупнейшей добывающей компании США, и крупнейшей канадской компании Dome Mines в период Великой депрессии.

|

Компания |

Цена акции в 1929 году |

Цена акции в 1933 году |

Общий прирост* |

|

Homestake Mining |

$65 |

$373 |

474% |

|

Dome Mines |

$6 |

$39.50 |

558% |

|

*В доходность не включены дивиденды |

|||

Во времена очередей за супом, обвала фондовых рынков и падения уровня жизни инвесторы бежали только в золото со всеми в то время доступными ликвидными средствами.

Статус золота как безопасной гавани во времена величайших экономических потрясений явственно подтверждался инвесторами, покупавшими золотые акции. Мы не знаем, каким было бы поведение цены золота, если бы она не была фиксирована, но история показывает, что золото сохраняло свою покупательную способность в дефляционной обстановке, независимо от номинальной цены. Иными словами, когда цена золота не может расти и может даже понижаться, оно продолжает обеспечивать денежную защиту от экономической нестабильности, и это при спаде во всех прочих активах.

С учётом всего сказанного, основная проблема в том, что в системе бумажных денег - которую сегодня использует весь мир - ответом на любую дефляцию будут чрезмерные инфляционные действия центральных банкиров. И чем сильнее дефляция, тем более гипертрофированной будет их реакция. Как мы говорили ранее, в конечном итоге победит инфляция, потому что она постоянно выходит на новый виток.

Подумайте только: чтобы для центральных банков меры были «успешными», конечным итогом должна быть инфляция. В один прекрасный день они получат то, что хотят. И когда это начнётся, отложенное влияние всех созданных к тому времени денег проявит себя, и тогда это не будет «просто незначительной» инфляцией. В такой обстановке цена золота взлетит, а не понизится. Конечно, не обязательно будет что-то одно. Инфляция и дефляция могут происходить одновременно, и это называется стагфляцией - так было в конце 1970-х годов и в начале 1980-х. И всё это благоприятно для золота.

3. Цена золота уже на уровне себестоимости добычи

Ещё одна причина моей уверенности в том, что г-н Дент ошибается, в том, что $700 примерно на $400 ниже текущей среднемировой стоимости добычи золота. Даже при цене золота $1,100 половина основных золотодобытчиков теряют деньги.

Причина в том, что показатель «полные необходимые расходы» Всемирного совета по золоту не включает в себя налоги и уплату процентов (среди других позиций). Если их добавить, для многих компаний критической будет цена золота $1,100.

Цена золота $700 на 36% ниже текущей стоимости добычи. Это убьёт отрасль, не говоря уже о ценах $250 или $400. Но этот сектор не прекратит существование, потому что мир нуждается в золоте и желает его.

Заключение

В основе моих рассуждений лежит тезис о том, что за вольные действия центральных банков после 2008 года придётся платить.

Это неизбежно повлияет на покупательную способность наших бумажных денег в будущем. Поэтому я думаю, что кризис в той или иной форме произойдет, вероятно скорее, чем воображают скептики вроде Гарри Дента.

Имеется множество примеров происходящего с золотом во время валютных кризисов. В прошлом году был ещё один яркий пример. В 2014 году уровень инфляции в России был 11.4%, и рубль упал на целых 46.5% - но золото в рублях выросло на 73%. Иными словами, россияне получили больше в золоте, чем потеряли в покупательной способности рубля.

Это произошло не только в вовлечённой в конфликт России. В 2014 году цена золота выросла и по отношению к другим валютам - за исключением доллара США. Золото стало дороже в евро, японских иенах, швейцарских франках, канадских долларах, британских фунтах стерлингов, австралийских долларах, новозеландских долларах, китайских юанях, индийских рупиях, шведских кронах, бразильских реалах, израильских шекелях и северокорейских вонах.

Как сказал Эрик Спротт (Eric Sprott), «в прошлом году 84% населения мира сделали деньги, владея золотом, из-за разных валютных событий - хотя золото в долларах США снизилось примерно на 1%».

Нам следует ждать такой же реакции золота для нашей валюты, когда зловонные массы попадут на вентилятор. Золото не совсем товар или даже инвестиционный актив; это альтернативные деньги и средство сохранения ценности. И ближайшие несколько лет будут одним из тех острых исторических периодов, когда золото востребовано как средство сохранения ценности. В наше время в периоды экономических бедствий происходило бегство в доллары и в золото - но доллар как «убежище» представляет высокий риск. Он может расти и дальше, но его нельзя назвать благополучным; США являются крупнейшим должником в истории человечества.

Есть и другие причины - я уверен, что вы сами можете привести другие причины - но давайте вернёмся к пари.

Пари

Г-н Дент, ставлю унцию золота на то, что цена золота не упадёт до $700, в том числе в течение дня, даже на секунду, на протяжении ближайших двух лет, в ценах Comex. В январе 2014 года вы заявили, что «$700 верная цена в 2015-2016 годах», так что я даю даже более долгосрочный прогноз, чем ваш изначальный.

Каждый из нас оставит по «Золотому орлу» весом в одну унцию у третьего независимого участника, который выплатит две унции победителю в день завершения пари, то есть через два года, 16 февраля 2017 года. Если в этот период времени цена золота хоть на миг станет равной $700, вы выиграли. Если, однако, золото не опустится до $700, этот ненормальный золотой жук, не понимающий, как происходят финансовые и долговые кризисы, выигрывает пари и забирает вашу унцию золота.

Я надеюсь, что вы примете ставку, потому что к тому времени мой сын закончит свою кандидатскую диссертацию, и унция золота будет ему хорошим подарком к получению учёной степени. Это укрепит его в убеждениях о деньгах, к которым он пришёл самостоятельно, а также в почтении к папе.

Но я должен вас честно предупредить: я настолько уверен, что уже нашёл третьего участника, и готов дать вам его электронный адрес, заручившись вашим согласием.

Г-н Дент, неужели вы в самом деле думаете, что золото упадёт до $700? Золотой орёл говорит, что вы ошибаетесь.

Жду вашего ответа...

Комментарии 9

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.