Сюрприз ОПЕК+ на неделе, наполненной страхами в отношении омикрон-варианта

- дата: 8 декабря 2021 (источник от 6 декабря 2021)

Автор: Оле С. Хансен (Ole S. Hansen)

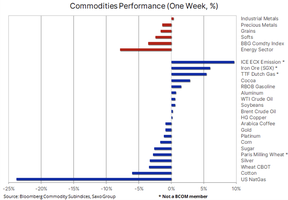

Сырьевой сектор торгуется с понижением вторую неделю подряд (на момент написания статьи — 3 декабря) в ответ на очередные опасения по поводу спроса и роста, вызванные новым омикрон-вариантом коронавируса. Кроме того, Федеральная резервная система США, как упоминалось в нашем последнем обновлении, официально сместила акцент с создания рабочих мест на борьбу с растущей инфляцией, тем самым повысив перспективу ускоренного сокращения стимулирования и повышения процентных ставок. Двухнедельные потери, измеряемые индексом Bloomberg Commodity Index, достигли самого высокого уровня с марта 2020 года, но все могло бы быть гораздо хуже, если бы ОПЕК+ не удалось успешно «продать» рынку очередное увеличение добычи.

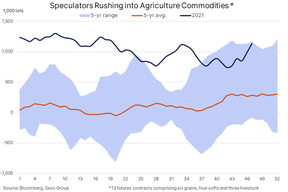

Сельское хозяйство: Недели высокого спроса на сельскохозяйственные товары привели к небольшому развороту, поскольку омикрон-вариант коронавируса и улучшение погодных условий в регионе способствовали фиксации прибыли среди некоторых недавних лидеров роста, таких как хлопок, сахар и пшеница. В последние недели вплоть до 23 ноября фонды активно скупали продовольственные товары, одновременно сокращая долю в энергетике и металлах. В результате совокупный объем длинных позиций по 13 основным фьючерсным контрактам вырос до шестимесячного максимума в 1,13 млн. лотов, что соответствует номинальной стоимости в $43,5 млрд.

Это помогает объяснить некоторую ценовую слабость на 47-й неделе, когда недавно установленные длинные позиции были сокращены, но не из-за изменения фундаментальных показателей, поддерживающих отдельные фьючерсные рынки. Это произошло скорее, как часть общего снижения риск-аппетита в ответ на неопределенность, связанную с омикрон-вариантом.

На прошлой неделе ФАО ООН опубликовала ежемесячный индекс мировых цен на продовольствие за ноябрь, который показал рост на 1,2% за месяц, в то время как в годовом исчислении этот показатель замедлился до все еще очень высокого уровня в 27,3%. Индекс сейчас находится менее чем на 0,5% ниже рекордного уровня 2011 года, причем рост в прошлом месяце был обусловлен значительным увеличением цен на зерновые, такие как пшеница, молочные продукты и сахар.

По всему миру цены на природный газ все еще варьируются: в США они рухнули до отметки около $4 за MMBtu, в то время как в Европе цена на голландский эталонный газ TTF остается выше $30 за MMBtu из-за ограниченного предложения и высокого спроса в холодную погоду. С другой стороны, цены на газ в США оказались под давлением более мягкой, чем обычно, погоды и роста добычи, и на этой неделе они упали на 22%, что стало самым сильным недельным падением с 2014 года. В то время как в ЕС уже наблюдается серьезный энергетический кризис, который может усугубиться, если мы увидим еще одну холодную зиму, в США уровень запасов газа в подземных хранилищах вернулся к среднему долгосрочному значению, что практически полностью исключает риск зимнего дефицита.

Для нефти 48-я неделя была очень волатильной: трейдерам пришлось столкнуться с риском очередного падения спроса, вызванного вирусом, недавним объявлением о высвобождении запасов SPR и, не в последнюю очередь, ответом группы производителей ОПЕК+, собравшихся в четверг для установления целевого уровня добычи на январь. До этого цена на нефть марки Brent упала на 21% с октябрьского максимума, при этом торговые диапазоны были очень широкими, что отражало глубокую неопределенность на рынке, а цены скакали по мере того, как новости про омикрон перетекали из плохих в менее плохие.

Накануне заседания ОПЕК+ рынок ожидал, что группа выступит в защиту цен на нефть, сократив или, возможно, даже отменив январское увеличение добычи. Вместо этого им удалось совершить удивительный подвиг, поддержав цены и одновременно увеличив добычу на стандартные 400 тысяч баррелей в день. Вот несколько причин, по которым им это удалось:

- Рынок уже заложил в цену значительное, но еще не реализованное падение спроса, связанное с омикрон-вариантом.

- Группа провела заседание «в рабочем режиме», что означает, что они могут встретиться и скорректировать уровни производства в кратчайшие сроки до следующего запланированного заседания 4 января.

- Решение ослабить политическую напряженность в отношениях с крупными потребителями, во главе с США, что потенциально может привести к уменьшению количества стратегических запасов, покидающих хранилища из-за отсутствия спроса со стороны нефтеперерабатывающих заводов.

- Члены, имеющие свободные мощности, такие как Россия и Саудовская Аравия, хотели увеличить производство, отчасти для того, чтобы компенсировать дефицит от таких производителей, как Нигерия, Ангола и Экваториальная Гвинея, которые в настоящее время производят примерно на 500 тыс. баррелей в день меньше выделенных им квот.

- Наконец, недавнее падение WTI ниже $70 и далее может уменьшить угрозу со стороны американских производителей, которые теперь могут принять более осторожные планы расходов на 2022 год.

Несмотря на возможную задержку на несколько кварталов, мы по-прежнему сохраняем долгосрочный «бычий» взгляд на нефтяной рынок, поскольку ему предстоят годы потенциального недоинвестирования, когда нефтяные компании потеряют аппетит к крупным проектам, отчасти из-за неопределенного долгосрочного прогноза спроса на нефть, но также все больше из-за ограничений на кредитование, накладываемых на банки и инвесторов в связи с акцентом на ESG и «зеленую» трансформацию.

С технической точки зрения, ценовое движение в четверг сформировало так называемый «молот», который часто сигнализирует о развороте недавней тенденции. Чтобы это подтвердилось, нефть Brent должна вернуться выше 200-дневной скользящей средней, которая в настоящее время находится на уровне $72,85.

Поведение золота было не менее впечатляющее, однако здесь не удалось найти предложение несмотря на то, что опасения по поводу омикрон-варианта привели к снижению доходности казначейских облигаций и, по крайней мере, временному снижению доллара. К этому следует добавить разворачивающееся разрушение стоимости многих так называемых и до недавнего времени очень популярных акций-пузырей (об этом говорилось в одном из наших ежедневных подкастов здесь), выход из которых также не привлек никакого безопасного спроса на инвестиционные металлы.

Вместо этого оно упало до одномесячного минимума на уровне $1762, менее чем через три недели после неудачного прорыва вверх до $1877. Это свидетельствует о том, что за последние пять месяцев на рынке было много неудачных попыток прорыва в обоих направлениях, в результате чего он стал активным, но ограниченным в диапазоне, борющимся за направление. Что может изменить ситуацию в краткосрочной перспективе, остается неясным: с одной стороны, металл находит поддержку со стороны сохраняющейся низкой реальной доходности и повышенной вирусной неопределенности, а с другой – борется с потенциальной возможностью более агрессивной позиции ФРС США по борьбе с инфляцией.

После переизбрания и Пауэлл, и Брейнард, новый заместитель председателя, выступили с заявлениями, свидетельствующими о явной смене ориентиров. Пауэлл, среди прочих комментариев, сказал: «Мы знаем, что высокая инфляция отрицательно сказывается на семьях, особенно на тех, кто не в состоянии покрыть возросшие расходы на предметы первой необходимости, такие как продукты питания, жилье и транспорт. Мы будем использовать наши инструменты как для поддержки экономики и сильного рынка труда, так и для предотвращения закрепления более высокой инфляции».

Как уже упоминалось, текущая техническая картина выглядит очень запутанной: сопротивление сейчас установлено на уровне $1792, который совпадает со средней ценой за последние пять месяцев, в то время как ближайшая область поддержки может быть найдена в районе $1760, а затем $1720.

На прошлой неделе сектор промышленных металлов торговался без изменений, при этом не наблюдалось значительных колебаний цен на основные металлы, такие как медь и алюминий. Внимание рынка начало смещаться на то, что может ждать нас в 2022 году, и не в последнюю очередь на потенциальное влияние на цены замедления роста в Китае по сравнению с растущим спросом на так называемые «зеленые» металлы, которые станут ключевыми компонентами в переходе от ископаемых видов топлива к возобновляемым источникам энергии.

В течение последних нескольких месяцев медь, по нашему мнению, демонстрировала относительно хорошие результаты, учитывая повышенную обеспокоенность по поводу экономических перспектив Китая, и, в частности, его сектора недвижимости, в котором наблюдаются дефолты, а также спад продаж жилья. Дополнительные препятствия создаются укреплением доллара и тем, что центральные банки начинают уделять больше внимания инфляции, чем стимулированию экономики. Чтобы развеять опасения по поводу роста китайской экономики, вице-премьер Лю Хэ заявил, что рост в этом году должен превысить целевые показатели, а правительство планирует усилить поддержку бизнеса.

Учитывая это, мы считаем, что текущие макроэкономические факторы, вызванные замедлением роста китайской недвижимости, начнут ослабевать в начале 2022 года, а поскольку запасы меди и алюминия уже на исходе, такое развитие событий может стать толчком, который заставит цены вернуться к рекордным уровням, наблюдавшимся ранее в этом году, а возможно, и превысить их.

Недавно мы наблюдали, как уровни запасов алюминия и меди на LME упали до самых низких уровней с 2007 и 2005 годов соответственно. Фактически, все шесть промышленных металлов на LME в настоящее время торгуются в состоянии реверсии, а такой синхронный уровень дефицита наблюдался в последний раз в 2007 году.

С апреля средняя цена на медь высокой пробы составляла $4,35, а текущие действия ограничены диапазоном между $4,2 и $4,5, в то время как основная поддержка может быть найдена в районе $4. Отсутствие импульса в последние месяцы привело к резкому сокращению спекулятивных длинных позиций хедж-фондов, что может вызвать значительную активность, как только техническая и/или фундаментальная картина станет более ясной.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.