Следующий катализатор для золота

- дата: 29 января 2020 (источник от 20 января 2020)

Сектор драгоценных металлов остается в коррекции и, если не будут пробиты 200-дневные скользящие средние, в бычьей консолидации, начавшейся в сентябре.

Конечно, золото достигло нового максимума и все еще держится вблизи предыдущего, но остальной сектор свою силу не подтвердил. Когда золото обгоняет серебро и золотые акции, это не является краткосрочным бычьим сигналом.

Имея это в виду, можно попытаться разглядеть потенциальные катализаторы, способные толкнуть сектор в режим прорыва и к новым максимумам.

Чтобы золото выросло, реальные процентные ставки должны снизиться. Бычий катализатор требует ускорения инфляции или ее ожиданий либо снижения процентных ставок.

Что касается макрорынка, стоит следить за взаимодействием доллара США, фондового рынка и доходности 10-летних облигаций.

Корреляция не идеальна и не мгновенна, но была и может оставаться конструктивной.

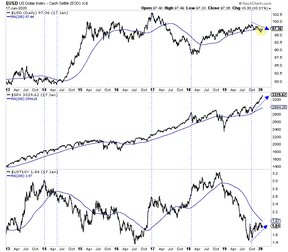

Последние шесть лет мы, как правило, наблюдали, как рост доллара США или удержание им высокого уровня может замедлять фондовый рынок и вести к снижению доходности облигаций. Взгляните на следующий график.

Индекс доллара США, S&P 500, доходность 10-летних облигаций

Заметьте, что с конца сентября 2019 г., когда доллар США достиг пика, фондовый рынок и доходность 10-летних облигаций росли.

Примерно до прошлой недели доллар находился на грани технического пролома. Однако он удержал уровень поддержки и отскочил.

Если этот отскок продержится, это может сказаться на перекупленном фондовом рынке, готовом к коррекции, что также приведет к снижению доходности.

В зависимости от того, насколько продолжительным и устойчивым будет этот сценарий, он может заставить Федеральную резервную систему возобновить снижение ставок. Это и будет катализатором.

Однако если отскок доллара США выдохнется и произойдет разворот, то доходность облигаций вырастет, кривая доходности станет более крутой, от чего выиграют драгоценные металлы и другие твердые активы.

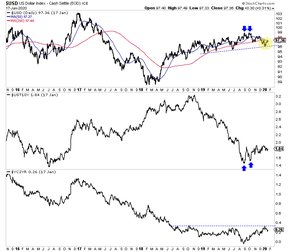

Ниже показан график доллара США, доходности 10-летних облигаций (посередине) и кривой доходности (внизу), имеющей шанс стать существенно круче при пробое уровня 0.35.

Индекс доллара США, доходность 10-летних облигаций, кривая доходности

Пока еще рано прогнозировать, какой катализатор толкнет золото вверх, и ни один из сценариев еще не является неизбежным. Однако в секторе драгметаллов должна продолжиться консолидация.

Следите за поведением доллара США, а также фондового рынка и рынка облигаций. Межрыночные взаимоотношения могут предшествовать следующему рывку сектора драгметаллов вверх.

Если мы правы и консолидация в секторе продолжится, то ближайшие недели могут быть одним из лучших шансов занять позиции при превосходных ценах.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.