Рост цены на золото лишь в одном экономическом спаде от нас

- дата: 9 августа 2022 (источник от 26 июля 2022)

Авто: Мэттью Пипенбург (Matthew Piepenburg)

Многие спрашивают о росте цен на золото, а еще лучше: когда, как и почему оно будет расти?

С этой целью, холодные данные перед лицом исторических фактов и текущих реалий рецессии сделают рост золота более понятным.

Давайте начнем с холодных данных, которые сосредоточены на официально опубликованных реальных ставках и относительной силе доллара США, двух текущих и ключевых факторах, препятствующих росту золота.

Холодная точка данных 1: реальные ставки

Как мы писали ранее, существует чёткая обратная зависимость (95% корреляция) между реальными (скорректированными на инфляцию) ставками и ценой на золото.

Проще говоря, когда инфляция опережает доходность 10-летней государственной облигации США чистым результатом является отрицательная реальная ставка. И наоборот, когда ставки (определяемые доходностью 10-летки) превышают инфляцию, мы имеем положительные реальные ставки.

Золото, как реальный актив, не приносящий доходности или дивидендов, ярче всего проявляет себя при отрицательных реальных доходностях/ставках.

В конце концов, когда облигации приносят отрицательную доходность, инвесторы более благосклонно относятся к реальным активам, таким как драгоценные металлы.

Сегодня можно подумать, что стремительный рост инфляции в США в годовом исчислении (г/г) на 9,1% (и ближе к 18% по более честной шкале ИПЦ 1980-х годов) при номинальной доходности 10-летнего UST в 2.89% является кричащим индикатором отрицательных реальных ставок и, следовательно, сильным попутным ветром для золота, не так ли?

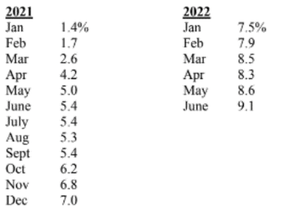

А что касается инфляции, то мы говорили более года назад, что она взлетит до небес, в то время как Пауэлл (Jerome Powel)обещал, что она будет «временной».

В конце концов, когда страна увеличивает свою денежную массу на 40% за два года до появления COVID и Путина (Vladimir Putin), нельзя просто сваливать инфляцию (или последующее увеличение баланса ФРС с $4,2 трлн. до $8,7 трлн.) на вирус или русского хулигана.

Основываясь на этих холодных фактах и последующих (и ежемесячных) показателях ИПЦ, кто был более откровенен (и точен) в отношении временной инфляции? Видите тенденцию?

Возвращаясь к реальным ставкам, номинальная доходность 2.9% минус указанный выше уровень инфляции 9.1% = отрицательная реальная доходность 6.21%.

Легко, просто и хорошо для роста золота, верно?

Что ж, в нашем новом центральном банке все не так просто.…

Фальшивая математика

Верите ли вы центральным банкам или «официальным» данным по инфляции (а мы, конечно, не верим), это не меняет холодного факта, что центральные банки (или центральные контролеры), тем не менее, всегда правы, даже когда они эмпирически ошибаются.

Например, по данным ФРС, реальная ставка по 10-летней облигации составляет +1,06%.

Посмотрите сами.

Реальная десятилетняя процентная ставка

Источник: Федеральный Резервный Банк Кливленда

Что?

Как отрицательные 6% превращаются в положительный 1%?

Короткий ответ: Хитрая математика ФРС (в сочетании с дефляционными ожиданиями, заложенными в срок действия облигаций).

Что?

Как указывалось во многих предыдущих отчетах, ФРС, подобно бухгалтерам Аль Капоне (Al Capone), является мастером в манипулировании, преуменьшении, запутывании или просто полном умалчивании неудобных фактов, включая реальную инфляцию, для создания фиктивного спокойствия.

Таким образом, публично представляя данные по реальным ставкам, они используют паутину умных математических вычислений и собственных моделей, чтобы получить заниженный уровень инфляции, по которому они измеряют номинальные ставки, чтобы вывести фиктивную реальную ставку «с поправкой на инфляцию».

Другими словами, они подтасовывают цифры.

В приведенном выше примере вместо того, чтобы использовать простой показатель инфляции 9,1% г/г, Федеральный резервный банк Кливленда предлагает нам официальную смесь «ожиданий», «премий за риск», «реальных премий за риск», «реальной процентной ставки», а также «модель», смешивающую «данные, инфляционные свопы» и даже «опросы» только для того, чтобы избежать утверждения того, что и так совершенно ясно: реальные ставки сегодня составляют -6,21%, а не +1,06%.

По сути, вышеприведенная математика ФРС скрывает грубую реальность текущей инфляции, говоря, что они предвидят будущую дефляцию в течение срока действия 10-летнего UST.

И как мы обсудим ниже, по иронии судьбы они могут быть правы, но по совершенно неправильным причинам...

На данный момент, учитывая «официальные факты», представленные никогда не ошибающейся ФРС, текущие реальные ставки по 10-летнему UST часто ошибочно представляются как слегка положительные, а не как глубоко отрицательные.

И, как было сказано выше, этот вымысел стал явным, преднамеренным (и временным) препятствием для роста золота.

Холодная точка данных № 2: растущее (но кратковременное) укрепление доллара

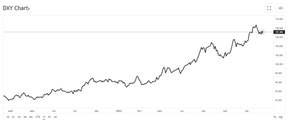

Доллар, конечно, растет на космическом уровне (7% во втором квартале), и это тоже часто является препятствием для роста золота, поскольку растущий доллар кажется/привлекает многих инвесторов (иностранных и отечественных) более безопасным убежищем, чем драгоценные металлы.

DXY график

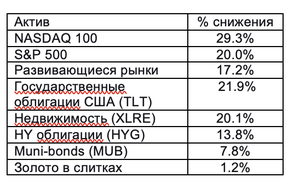

На самом деле, рост доллара и повышение ставок сразу же (и предсказуемо) негативно сказались практически на каждом классе активов, хотя и в гораздо меньшей степени на росте золота. Укрыться было негде.

Процентное снижение по всем классам активов в первом полугодии 2022 года подтверждает этот тезис:

Мы объясняли этот рост доллара в предыдущих отчётах как отчаянную, но вполне объяснимую попытку Йеллен (Janet Yellen) и Пауэлла (Jerome Powell) (а также Байдена (Joseph Biden) и Саммерса (Lawrence Summers)) привлечь приток иностранного капитала на американские рынки, где доллар рассматривается как относительно лучшее «убежище» по сравнению с другими мировыми валютами, такими как евро, уровень долга которого (и статус не резервной валюты) не может выдержать настолько высокого повышения ставок.

То есть, проводя целенаправленные и хорошо продуманные повышения ставок (50 базисных пунктов в мае, 75 базисных пунктов в июне и, возможно, еще больше в июле), ФРС на данный момент сделала доллар лучшей валютой на международной фабрике фиатного клея.

Такая целенаправленная политика укрепления доллара является временным инструментом «борьбы» с инфляцией, поскольку снижает стоимость импортных цен внутри США.

В конце концов, немецкий тостер стоит дешевле, когда доллар достигает паритета с евро.

Однако укрепление доллара также удушает конкурентоспособность американского экспорта и увеличивает дефицит торгового баланса США в долгосрочной перспективе, что является одной (но не главной) причиной того, что политика сильного доллара будет недолговечной (см. ниже).

В чём причина недолговечности?

Как указано выше, исторические факты и текущие реалии сходятся в сторону рецессии, в которой ослабление валют и снижение ставок являются единственным путем вперед.

Что заставляет нас так думать?

Исторические факты и холодная математика рецессий

Несмотря на доблестные, но тщетные (действительно тщетные) попытки ФРС после 2008 года убедить мир в том, что рецессии исчезли благодаря монетарной политике, основанной на кликах мышкой, простой, но понятный здравому смыслу факт заключается в том, что рецессии не были объявлены вне закона (а просто отложены) такими фантастическими фиатными долларами.

В глубине души мы все это знаем, даже рыночные быки: вы не можете решить долговой кризис, оплачивая большую часть долга деньгами, созданными компьютером, а не ВВП.

Другая простая, но здравая и историческая реальность заключается в том, что никакая рецессия (ни одна, ни когда-либо) не может быть побеждена на фоне высоких ставок и сильной валюты, той самой политики, которую США временно проводит в настоящее время.

Несмотря на фатальное высокомерие и огромную власть ФРС, США не станут исключением из этих реалий рецессии и последующих изменений в политике.

Рынки (от NASDAQ до Muni-bonds) не могут позволить себе повышение ставок и будут продолжать падать, поскольку Пауэлл притворяется Волкером (Paul Volcker), повышающим ставки, забывая при этом, что Волкер столкнулся с отношением 30% долга к ВВП в 1980 году, а не с 125% в 2022 году.

Федеральный долг: общий государственный долг в % от ВВП

Источник OMB; ФРС Сент-Луиса

Пауэлл, возможно, хочет верить, что он Волкер, а я хотел бы скакать на лошади, как Адольфо Камбьясо (Adolfo Cambiaso), или бросать мяч, как Нолан Райан (Nolan Ryan), но этого не случится.

Короче говоря: Пауэлл смирится, когда гротескно перегретые рынки пузырей, созданные ФРС, начнут разрушаться.

Акции технологических компаний (к которым мы относим BTC) однозначно готовы к дальнейшим убыткам…

Рыночная капитализация технологического сектора США в % от ВВП

Источник: Bloomberg

Подобно повышению ставок в 1-4 кварталах 2018 года до предсказуемого падения рынка в 4-ом квартале (и, следовательно, разворота на 2019 год), ФРС снизит ставки, а доллар ослабнет в ходе разворота QT к QE, как только рецессия, словно Титаник, врежется в нашу тонущую пропитанную долгами экономику и рынки.

Текущие реалии: Рецессия впереди (или уже наступила?)

Рецессии становятся официальными (и запаздывающими), когда исследователи цифр (т.е. писатели фантасты) в Вашингтоне официально сообщают нам об этом, а именно, когда они сообщают о двух подряд кварталах отрицательного ВВП (т.е. слишком поздно для большинства розничных инвесторов, всё еще доверяющих ФРС).

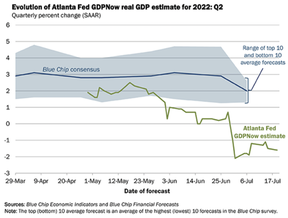

К счастью, нет необходимости задерживать дыхание. Несмотря на то, что мы уже чувствуем себя в рецессии, данные по ВВП ФРС Атланты подтвердили отрицательный уровень ВВП в 1 квартале (-1,5%) и предвещают равный нулю или отрицательный ВВП во втором квартале.

Динамика ВВП Федерального резервного банка Атланты. Текущая оценка реального ВВП на 2022 год: второй квартал

Источники: Blue Chip Economic Indicators и Blue Chip Financial Forecasts

Заметка: Верхний (нижний) средний прогноз - это среднее значение самых высоких (самых низких) 10 прогнозов – исследование Blue Chip survey

Короче говоря, скорее всего, мы уже находимся в рецессии, и это не беспокоит и не удивляет ФРС. В конце концов, те же самые банкиры, создавшие инфляционный пузырь, спровоцируют последующую дефляционную рецессию.

Проще говоря, и когда дело доходит до рыночных пузырей, ФРС дает, и ФРС же забирает.

Реальное оружие ФРС против инфляции: дефляционная рецессия

Несмотря на то, что ФРС делает вид, что борется с инфляцией путем повышения ставок, она знает, что ее нервное повышение ставок (будь то на 50, 75 или даже на 100 б.п.) не победит текущую инфляцию, которая значительно выше, чем официально сообщается. Отрицательные, а не положительные реальные ставки уже используются (хотя и неофициально), чтобы преднамеренно «раздувать» часть неприятного долга дяди Сэма.

Обманывая (т.е. «подтасовывая») данные об инфляции, ФРС, таким образом, получает свой пирог и также съедает его; а именно, она может в частном порядке использовать экстремальную инфляцию, а публично делать вид/отчитываться, что инфляция ниже, чем она есть на самом деле, даже на таких смущающих уровнях.

(Конечно, еще один способ успокоить опасения по поводу инфляции - это намеренно снизить бумажную цену золота на COMEX.)

Тем не менее, если смотреть в будущее, то исторически наиболее точным инструментом для борьбы с инфляцией (и уничтожения Мейн-стрит), конечно, является рецессия, при которой экономический рост и потребительский спрос ослабевают и, следовательно, цены (и инфляция) падают - т.е. дефляционные силы.

ФРС тоже это знает. Ничто так не борется с инфляцией, созданной ФРС, как рецессия, вызванная ФРС. Спасибо, мистер Пауэлл.

Нынешние громкие заявления ФРС о повышении ставки по федеральным фондам до «прогнозируемых» 3.8% к 2023 году, на мой взгляд, являются просто еще одной уловкой ФРС, как и почти все ее прошлые «прогнозы».

Сводные экономические прогнозы FOMC по ставке по федеральным фондам, Медиана

Источники: FOMC; ФРС Сент-Луиса

При более чем $30 трлн. государственного долга дядя Сэм (или г-н Рынок) не может позволить себе такие «прогнозы».

При каждом повышении ставок на 1% стоимость обслуживания барного счета дяди Сэма в размере более чем $30 трлн. увеличивается на $27 млн. в день.

И КОГДА, а не ЕСЛИ рецессия ударит по США, ФРС слишком хорошо знает, что нет другого выхода из этой дезинфляционной (и долгосрочной) рецессии, кроме снижения ставок и ослабления доллара — все это благоприятно для роста золота.

Как недавно сказал наш коллега-консультант Ронни Штёферле (Ronni Stöferle): «Текущий цикл повышения процентных ставок может войти в историю как самый короткий и слабый за последние десятилетия».

Почему?

Потому что, 1) экономическая активность и экономический рост замедляются (и уже в течение многих лет), 2) страны, имеющие задолженность, не могут позволить себе значительно более высокое повышение ставок, 3) облегчению инфляционного долга противодействует увеличение государственных расходов, и 4) рынки уже оценивают неизбежное снижение ставок.

Возвращение к печатанию денег — Всего лишь Рецессия на расстоянии

И что лучше всего 1) ограничить или снизить ставки (что подтверждает нынешний японский YCC), 2) ослабить валюту и 3) подстегнуть «рост» в условиях рецессии?

Легко: печатать деньги для искусственного подавления доходности облигаций и ослабления (девальвации) валюты.

И снова это означает, что неизбежный переход от нынешнего «ястребиного» ужесточения к будущему «голубиному» смягчению находится всего лишь в шаге от рецессии.

На данный момент, как говорилось раньше, стремительное повышение ставок сегодня ФРС (и Канады) было задумано не для борьбы с инфляцией, а просто для того, чтобы иметь возможность срезать ставки завтра, когда рецессия, откладываемая нашими центральными банками с помощью долларов, порождаемых компьютерной мышкой, болезненно проявится повсюду.

Реакция цен на золото, Рост цен на золото

Этот неизбежный переход от растущего доллара и растущих ставок к падающему доллару и подавленной (но все еще отрицательной) реальности ставок в условиях рецессии станет чрезвычайным катализатором роста золота, который в настоящее время намеренно подавляется: 1) откровенно сфальсифицированным рынком COMEX, 2) неискренней «антиинфляционной» политикой повышения ставок и 3) краткосрочной политикой сильного доллара для борьбы с неверно заявленной (т.е. гораздо более высокой) инфляцией.

Мой коллега, Эгон фон Грейерц (Egonvon Greyerz), напомнил бы, что рост золота основан не только на колебаниях инфляции и дефляции или росте и падении ставок.

Действительно, рост золота в прошлом происходил в условиях как сильного, так и слабого доллара, как растущего, так и падающего курса.

Для этого есть много конкретных причин и контекстов, слишком многочисленных и тонких, чтобы их можно было описать в статье, поэтому мы написали книгу (Золото имеет значение), чтобы объяснить то же самое более подробно.

В росте золота есть нечто большее, чем доллар

Более того, и как уже знает любой, кто владеет золотом в валютах, отличных от доллара, рост золота был значительно сильнее по отношению к валютам, не обладающим запугивающей силой доллара, а именно способностью экспортировать инфляцию или поворачиваться от Ястреба к Голубю или наоборот благодаря статусу мировой резервной валюты.

ЕС и его центральный банк, например, настолько сильно погрязли в долгах и зависят от рынков, долгов и политики расчетов в долларах, что даже повышение ставки ЕЦБ с 25 б.п. до 50 б.п. заставляет Лагард (Christine Lagarde) трястись от страха в своих дизайнерских ботинках.

Во Франции, где я нахожусь, отношение общего долга к ВВП составляет более 350%, а Италия, чьи долговые проблемы и путаница в политических коалициях не являются тайной для европейских граждан, является ранним предупреждающим признаком будущего экономического и политического раскола в ЕС.

Германия, между тем, вскоре (в 2023 году) должна будет оплатить счет за облигации с поправкой на инфляцию, выпущенные ею в предыдущие годы, стоимость которых составит 25% от общего долга страны.

А что касается Японии и ее умирающей иены (находящейся на 50-летнем минимуме и упавшей на 24% в долларовом выражении в первой половине 2022 года после десятилетий денежного безумия/QE), то эта страна фактически является финансовым зомби.

Опять же, это всего лишь холодные факты.

Даже Доллар Не Может Избежать Природы

Несмотря на медленный, очень медленный процесс дедолларизации, запущенный откровенно провалившимися/отработанными санкциями против богатого энергоресурсами Путина (Vladimir Putin), доллар остается в уникальном положении (благодаря своему статусу нефтедоллара, главенству в SWIFT и послевоенному статусу резервной валюты), чтобы все глубже и дольше грешить своими централизованными денежными печатными станками, фиктивными авторами ИПЦ и неискренней политикой ставок.

Но даже доллар и искусственно созданная и контролируемая рыночная экономика не могут избежать неизбежных и естественных последствий чрезмерной экспансии, чрезмерного размывания/обесценивания и чрезмерной задолженности.

Независимо от того, как ФРС и другие центральные банки искажают данные об инфляции, реалии рецессии сделают подлинную природу и будущее отрицательных реальных ставок реальностью, что создаст оптимальные условия для роста золота.

Как я, Ронни Штоферле и многие другие утверждали уже более года, развитые экономики (являющиеся на самом деле не более чем погрязшими в долгах банановыми республиками ) не смогут выдержать реальность международного долгового кризиса, который обязательно последует после любой продолжительной политики повышения ставок в глобальное долговое болото объемом более $ 300 трлн.

Владельцы золота больше всего выиграют от этих неизбежных изменений и реалий, поскольку у всех валют и у всех центральных банков заканчиваются инструменты, варианты и оправдания.

Как и в хоккее, поло или ценах на активы, лучшие игроки смотрят туда, куда движется шайба или мяч, а не туда, где они находятся в данный момент.

Рассмотренные выше силы (рецессия, курс и валюта) в совокупности, исторически, эмпирически и здравомысляще указывают на новые максимумы для золота, чей бычий рынок, начавший разминаться после дна 2016 года в $1050, еще не продвинулся вперед.

Но золото будет мчаться быстро и выше на север, даже если сегодня ему этого не хочется.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.