Пять пунктов, по которым заблуждается золотая команда

- дата: 16 апреля 2022 (источник от 28 августа 2019)

Те, кто следит за моей работой, знают, что я часто не очень хорошо отзываюсь о «золотой команде» – сообществе сторонников золотого стандарта начиная примерно с 1950 г. Как следствие, я среди них не слишком популярен. Однако одна из причин, почему я написал три книги о золотом стандарте, в отсутствии хороших источников информации о фундаментальных понятиях этого старинного института. Знания были утрачены. К сожалению, бессмыслица о системах золотого стандарта, поступающая от «золотой команды», часто не менее плоха, чем бессмыслица «команды фантиков» (манипуляторов плавающей бумажной валютой).

За последние 10 лет ситуация намного улучшилась. Тем не менее я считаю, что еще есть над чем работать. Вот некоторые невразумительные утверждения «золотой команды», на мой взгляд, приносящие больше вреда, чем пользы:

1) Можно просто «переоценить золото». Если и существует лакмусовый тест, отделяющих тех, кто понимает, от тех, кто нет, то это представление о том, будто возвращение к золотому стандарту требует того или иного рода «переоценки» золота, обычно по цене в 5-20 раз выше текущей. Популяризовал это представление в 1960-х Мюррей Ротбард (Murray Rothbard), а ведь ему стоило бы быть умнее. Тем не менее весь смысл использования золота как стандарта стоимости, «денежной Полярной звезды», в том, что его стоимость надежно стабильна. Его нельзя «переоценить». Ни одно правительство этого не делало. Переоценить можно валюту. Например, если сегодня «цена золота» $1000/унция, а затем она будет «переоценена» по $5000/унция, то стоимость доллара упадет относительно золота в 5 раз. Подобное называется «девальвация доллара». Данные аргументы сводятся лишь к ненужной и разрушительной валютной девальвации. Разные страны неоднократно переходили от плавающих бумажных денег к золотому стандарту – практически весь мир сделал это в 1920-х, после плавающих валют Первой мировой войны, – и этот процесс ни разу не наблюдался.

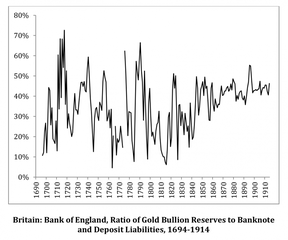

Золотые резервы Банка Англии

Британия: Банк Англии, отношение резервов физического золота к банкнотам и депозитным обязательствам, 1696-1914

2) Главное – это количество золота. Система золотого стандарта сводится не к количеству, а к стоимости. Золото в системе золотого стандарта служит стандартом стоимости. Стоимость валюты корректируется так, чтобы соответствовать определенному количеству золота. В случае современных валют, привязанных к доллару или евро, принцип тот же. Согласно МВФ, больше половины современных валют привязаны к какой-то другой международной валюте, так что это знакомая и рабочая политика. Один из способов привязки к золоту – это просто изготовлять монеты из золота. В XIX в. это стало встречаться все реже, так как монеты вытеснялись банкнотами. В 1950-х доллар надежно сохранял паритет с золотом по курсу $35/унция, хотя золотые монеты в США были вне закона. Все это были системы золотого стандарта, хотя, возможно, с недостатками в тех или иных деталях.

Поняв это, можно увидеть, что добыча не очень важна, поскольку изменения в добыче слабо влияют на стоимость золота. Одна из причин в том, что существующие надземные запасы золота – все золото, добытое за последние десятилетия и столетия и все еще остающееся с нами, – примерно в 50 раз превышают ежегодную добычу. Даже десятикратный рост добычи с 1830 по 1850 гг. не оказал существенного влияния на стоимость золота. И даже если бы добыча влияла на стоимость золота, значение будет иметь изменение стоимости, а не то, куда пошло то или иное количество золота.

Точно так же можно увидеть, что не имеет значения, много ли где-то золота или мало или перемещается ли оно куда-то, потому что стоимость везде одинакова – «закон единой цены». Если золото везде стоит одинаково, то стоимость валют, привязанных к золоту, также одинакова. В целом, можно ожидать, что там, где высокий спрос на физическое золото – из-за активного использования золотых монет или высоких резервных требований центральных банков, – будет много золота (Франция в XIX в.), а там, где спрос на физический металл низкий из-за массового использования вместо монет банкнот и банковских депозитов и более низких резервных требований, золота будет меньше (Британия в XIX в.). Можно ожидать, что, если спрос на физический металл возрастет или упадет, металл будет течь оттуда, где спрос ниже, туда, где спрос выше. То же касается любого физического товара, от меди до сумочек Chanel. Посредством данного процесса закон единой цены достигает равновесия. Аналогичный процесс определяет количество долларовых банкнот в Коннектикуте и Нью-Джерси. Но нам не нужно из-за этого беспокоиться, потому что стоимость золота везде одинакова. Количественная статистика, будь то запасов или потоков, не слишком важна.

Многие представления, отраженные в аргументах о «потоке цен и золота», восходящих еще к XVIII в., на самом деле представляют собой лишь искаженные формулировки закона единой цены. Представления о «потоке цен и золота», как их обычно изображают, устарели; и экономисты давно знают, что нет никаких свидетельств существования подобного механизма в реальном мире.

3) Золотой стандарт «ограничивает» денежную массу. Золотой стандарт действительно «ограничивает» денежную массу в том смысле, что правительство не может произвольно «печатать» деньги так, чтобы стоимость валюты упала ниже золотого паритета; функционирующая надлежащим образом система золотого стандарта будет ограничивать предложение так, чтобы поддерживать стоимость. (Данная тема подробно обсуждается в книге «Золото: Полярная звезда в мире денег» (Gold: The Monetary Polaris)). Однако система золотого стандарта может расширяться до любой необходимой степени, чтобы отражать рост спроса на ее валюту на фоне роста экономики. С 1775 по 1900 гг. базовая денежная масса США выросла примерно в 160 раз, что отражает рост американской экономики в этот период. Никакой связи с золотодобычей это не имело. Стоимость доллара практически не менялась.

Помимо печатания правительствами денег, система золотого стандарта также «ограничивает» денежную массу в том важном смысле, что она не допускает всевозможные «легкие деньги» и политику финансовых манипуляций. Сегодня аналогичную функцию выполняют валютные советы. «Команда фантиков» ненавидит это – для нее это как солнечный свет для вампиров – и поэтому постоянно жалуется на это «ограничение»

Данные аспекты «ограничения» – это хорошо. Но сторонники золотого стандарта иногда считают, что денежная масса в системе золотого стандарта «ограничена» ростом мировых надземных запасов золота за счет добычи (примерно 2% в год) или, возможно, «ограничена» каким-то стабильным и неизменным количеством. Подобное никогда не было правдой. У нас имеется статистика на этот счет, например, баланс Банка Англии начиная с 1696 г. Несложно понять, что некоторые люди, выдающие себя за «экспертов», не имеют ни малейшего представления о том, как выглядели системы золотого стандарта в реальном мире на протяжении десятилетий и столетий.

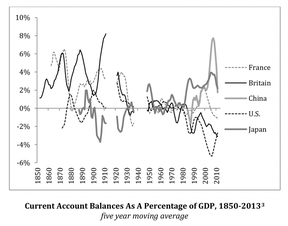

4) Золотой стандарт как-то связан с торговлей. Система золотого стандарта – это всего лишь «якорь» стоимости, мало чем отличающийся, к примеру, от базирующегося на долларе США валютного совета Гонконга. Можно как угодно импортировать, экспортировать или инвестировать за границей, и это имеет мало общего с валютой. Очень долгое время, и особенно в 1950-х и 1960-х, существовала идея, будто система золотого стандарта каким-то образом сводится к «платежному балансу» или чему-то подобному. В те дни было очень много путаницы. На самом деле эра классического золотого стандарта 1850-1914 гг. была временем свободной торговли и открытых международных инвестиций. У некоторых стран был огромный и устойчивый профицит текущего баланса (Британия), тогда как у других был дефицит (США). Международные инвестиции были очень популярны, и потоки капитала были гигантскими. То же самое можно сказать о современном Гонконге. Никакого значения это не имеет. Валюты были привязаны к золоту, точно так же как гонконгский доллар сегодня привязан к доллару США.

Текущие балансы, 1850-2011 гг.

Текущие балансы в процентах от ВВП

пятилетнее скользящее среднее

Франция

Британия

Китай

США

Япония

5) Золота недостаточно. Количество надземных запасов золота сегодня примерно в 7 раз больше, чем в 1910 г., благодаря добыче. Как этого может быть недостаточно? Но помните, что золото на самом деле лишь эталон стоимости. Не нужно держать гигантские его количества в хранилищах, точно так же как не нужно держать в хранилищах миллионы метровых линеек, чтоб использовать метр как единицу длины. Подобно тому как длина предметов измеряется в метрах, стоимость валюты можно измерять в золоте (т. е. сколько нужно валютных единиц, чтобы купить унцию золота). Важно, чтобы стоимость валюты сохраняла паритет с золотом. Достигается это корректированием предложения: когда стоимость слишком низкая, предложение сокращается, а когда она слишком высокая, предложение увеличивается. Так работают все системы золотого стандарта, даже системы со 100-процентным резервированием или только с золотыми монетами.

Я считаю, что будет хорошо, если эмитенты валюты (такие как центральные банки) будут иметь те или иные обязательства по поставке физического металла по цене паритета. Технической необходимости в этом нет, но это способствует своего рода институциональной дисциплине. Можно сравнить это с обязательством банков выдавать долларовые купюры в банкомате, что представляет «конвертируемость» текущих банковских счетов. Вы думаете, банк держит в своем хранилище 100-процентный резерв банкнот для вашего банковского депозита? Сейчас, после «количественного смягчения», банковские резервы наличных стали больше, но до кризиса 2008 г. банковские резервы бумажных долларов составляли меньше 1% их бессрочных обязательств.

Существует представление, будто, если центральный банк предложит конвертируемость в золото, то все бросятся обменивать валюту на золото. Но происходит ли это сегодня с коммерческими банками? Да, происходит, если банки ведут себя ненадлежащим образом. Но обычно никаких проблем нет.

В целом, я считаю, что золотые резервы центральных банков должны составлять примерно 20% от всех надземных запасов золота. Приблизительно такое отношение наблюдается сегодня (если пренебречь сообщениями о том, что Китай и Россия держат намного большие количества). Такое же отношение было и в 1910 г.

Никто не хотел, чтобы всемирная Бреттон-Вудская система золотого стандарта в 1971 г. распалась – даже Ричард Никсон (Richard Nixon), председатель Федеральной резервной системы Артур Бернс (Arthur Burns) или кто-нибудь из других крупных правительств. В 1960-х все шло очень хорошо. Американский экономический рост достиг 5%, немецкий – 8%, японский – 10%, и даже Франции и Италии удалось добиться 6%. Один видный член «команды фантиков», сравнивая процветание эры Бреттон-Вудского золотого стандарта с серединой 1990-х, назвал последний период «эпохой заниженных ожиданий». Сегодня наши ожидания упали настолько, что середина 1990-х нам кажется каким-то райским временем. Такова экономика фантиков. Да, она может доставить «кайф». Некоторые даже называют это «денежным стимулированием». Большинство экономистов зависимы от этого.

Бреттон-Вудская система золотого стандарта рухнула посреди мира, процветания и искреннего международного сотрудничества, потому что люди забыли, как она работала. Одна из причин, почему мы не вернулись к той успешной системе (исправив некоторые ошибки эры Бреттон-Вудса), в том, что люди по-прежнему не знают, как она работала. Всегда были более просвещенные, но база знаний была недостаточно широкой. «Золотая команда» не была готова в самое подходящее время. «Команда фантиков» всегда будет искажать и демонизировать систему золотого стандарта. «Золотая команда» победит – исторически она всегда побеждала, – если сможет правильно понять собственную позицию.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.