Обманный маневр в золоте и серебре: медвежий рынок продолжается. Какие золотые сигналы подает нефть

- дата: 7 ноября 2022 (источник от 27 октября 2022)

Источник: BLOG.GOROZEN.COM

С тех пор

как летом 2020 года серебро начало яростное ралли, – что всегда сигнализирует о

длительной коррекционной фазе, - золото вместе с серебром плавно дрейфуют вниз.

С тех пор, как летом 2020 года был достигнут максимум, цены на золото снизились

на 15%, а на серебро - более чем на 35%. Акции компаний, производящих золото и

серебро, измеряемые GDX и SILETF, откатились

более чем на 40% и 50% соответственно.

В нашем последнем комментарии мы отметили появление нескольких важных

фундаментальных тенденций, вселивших в нас уверенность того, что коррекционная

фаза цен на драгоценные металлы может закончиться.

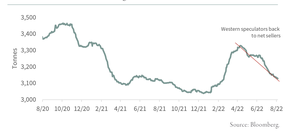

К сожалению, один из важнейших трендов, который, по нашему мнению, сильнее всех указывал на выгоду покупки, развернулся в противоположную сторону. В прошлых комментариях мы обсуждали, что следующий этап бычьего рынка золота будут определять западные инвесторы, а не восточные, как это было на огромном бычьем рынке золота в период 1999-2011 гг. Мы следим за 16-тью официально торгуемыми ETF, инвестирующими в физическое золото, чтобы оценить интерес западных инвесторов. Правда, их интерес сегодня очень похож на медвежий.

Общее количество известных золотых ETF-активов

Западные спекулянты вновь стали нетто продавцами

После агрессивного накопления почти 1.5 тыс. т. золота

в период с 4 квартала 2018 года по 3 квартал 2020 года, наши 16 ETF избавились от 450 т. золота в следующие

18 месяцев, что приблизительно - 12% их активов. Цена золота достигла пика в

августе 2020 года как раз в тот момент, когда наши 16 ETF начали физическую ликвидацию

золота. Мы считаем, что именно это способствовало снижению цены на 15% с

сентября 2020 года.

В январе наши ETF снова начали накапливать золото. В период с середины января по апрель они купили

почти 260 т., - около 60% золота, ликвидированного ими за предыдущие 18

месяцев. Учитывая резкий рост инфляции и геополитической напряженности,

вызванный вторжением России в Украину, мы думали, что началась новая фаза

западного накопления и прогнозировали рост цен. Однако, начиная с середины

апреля, ETF снова стали продавать

золото. Рост краткосрочных процентных ставок привел к скачку в 10% торгово-взвешенной

стоимости доллара, сила которого с лихвой перекрыла всплеск инфляционных

ожиданий и глобальную напряженность.

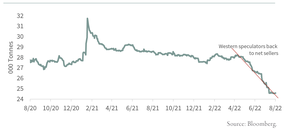

Поведение 10 отслеживаемых нами ETF на физическое серебро было еще

более медвежьим. После ликвидации в середине января наши серебряные ETF пережили короткий период

накопления.

Однако к концу февраля ETFs вернулись к активным продажам серебра. К середине июля они продали более 1 тыс. т. Опять же, сильный доллар с лихвой перекрыл растущую инфляцию и глобальную напряженность.

Общее количество известных серебряных ETF-активов

Западные спекулянты вновь стали нетто продавцами

В конце

первого квартала мы полагали, что западные инвесторы превратились из продавцов драгоценных

металлов в покупателей, однако недавнее поведение золотых и серебряных ETF говорит о том, что мы ошибались. Учитывая

решительное заявление ФРС о намерении

продолжать повышать краткосрочные ставки, а также продолжающийся рост доллара, можно

сделать вывод, что западные инвесторы снова заняли медвежью позицию. Почти

двухлетняя фаза коррекции цен на золото и серебро еще не завершилась.

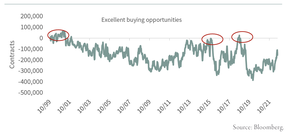

Также в пользу того, что коррекционная фаза цен на золото и серебро еще не

закончилась, говорит поведение трейдеров на фьючерсном рынке COMEX. Поведение трейдеров, торгующих

фьючерсами на серебро, вот-вот подаст потенциальный сигнал на покупку.

За последние 20 лет было подано несколько значительных сигналов на покупку

золота и серебра, когда коммерческие трейдеры позиционировали себя как чистые

длинные, а спекулятивные трейдеры - как чистые короткие. Для тех, кто изучает

позиционирование трейдеров на различных товарных рынках, «коммерсанты» (т.е.

те, кто использует фьючерсные рынки для хеджирования различных коммерческих

потребностей) выступают как «умные деньги». Всякий раз, когда «умные» деньги

переходят в чистую длинную позицию, а «тупые» - в чистую короткую, это часто

совпадает со значительным падением цен на драгоценные металлы. Такое случается

нечасто, но когда это происходит, наступает хорошее время для покупки.

CFTC COMEX Чистые коммерческие позиции по фьючерсам на золото

Отличные возможности для покупки – красными овалами

Последний раз, когда коммерческие трейдеры по золоту и серебру открывали длинные позиции, а спекулянты - короткие, был в конце 1990-х - начале 2000-х годов. Учитывая, что золото и серебро были невероятно дешевыми, а инвесторы были невероятно медвежьими (из-за потоков продаж золота центральными банками), неудивительно, что чистая длинная позиция коммерческих трейдеров и чистая короткая позиция спекулянтов в течение почти четырех лет говорила вам, что сейчас лучший шанс в жизни для покупки металла. Если бы вы купили золото в течение этих четырех лет, вы бы значительно превзошли и рынок облигаций, и рынок акций.

С тех пор как в начале 2000-х годов было достигнуто дно медвежьего рынка золота,

случаи, когда коммерческие трейдеры выходили в длинные позиции, а спекулянты -

в короткие, были единичными. Как вы можете видеть, в конце 2015 года

коммерческие трейдеры и спекулянты почти перешли в чистую длинную и чистую

короткую позиции как раз в тот момент, когда золото завершило свой 45%-ный

откат с максимумов 2011 года. Поскольку золото торговалось ниже $1100 за унцию,

это снова оказалось отличной возможностью для покупки.

Последний случай, когда коммерческие трейдеры по золоту и серебру перешли в

чистую длинную позицию, а спекулянты - в чистую короткую, произошел в августе

2018 года. Тогда золото торговалось ниже $1200 за унцию, и позиционирование

умных и глупых денег снова дало отличный сигнал к покупке. В течение следующих двух

лет цены на золото выросли более чем на 75%.

Сегодня позиционирование коммерческих и спекулятивных трейдеров по фьючерсам на

золото и близко не похоже на сигнал к покупке. Несмотря на то, что за последние

три месяца коммерческие трейдеры сократили свои чистые короткие позиции почти

на 50%, они по-прежнему имеют много коротких позиций. Спекулятивные трейдеры

также сократили свои чистые длинные позиции на 50% за последние три месяца, но

они по-прежнему имеют чистых длинных позиций на 125 тыс. контрактов.

Позиционирование трейдеров на фьючерсном рынке серебра стало намного интереснее

за последние несколько месяцев. Как видно из приведенного ниже графика, коммерческие

трейдеры сократили свои чистые короткие позиции почти на 90% за последние три

месяца.

CFTC CMX Чистые коммерческие фьючерсы на серебро

Отличные возможности для покупки – красными овалами

Поскольку серебро отступило, коммерческие компании

находятся на грани перехода в чистую длинную позицию. Сегодня они имеют чистую

короткую позицию всего в 9.6 тыс. контрактов по сравнению с почти 70 тыс.

контрактов в апреле. Спекулянты на рынке серебра также значительно сократили

свою чистую длинную позицию. После того как серебро откатилось назад, оптимизм спекулянтов

снизился, и они сократили свои чистые длинные позиции с более чем 50 тыс. контрактов

до 5.4 тыс. на сегодняшний день — падение почти на 95%. То, что коммерческие

игроки на рынке серебра находятся на грани чистой длинной позиции, а спекулянты

находятся на грани чистой короткой позиции - признак того, что двухлетняя

коррекционная фаза цен на серебро заканчивается.

Фьючерсный рынок серебра вот-вот подаст большой сигнал на покупку, однако рынок

золота до сих пор не подал такого сигнала. Для тех, кто хочет вовремя

определить окончание коррекционной фазы на рынках золота и серебра, мы

рекомендуем дождаться, когда коммерсанты перейдут в чистые длинные позиции по

обоим рынкам, а спекулянты откроют короткую позицию перед значительным увеличением своих позиций по

драгоценным металлам. В августе 2018 года это оказалось отличным моментом,

чтобы сильно улучшить свои позиции по драгоценным металлам.

Нужно сказать, что соотношение золота и нефти также подало сигнал к покупке.

Когда золото дорожает относительно нефти (стоимость унции золота не ниже

стоимости 30 баррелей нефти), инвестиции, связанные с нефтью, значительно

превосходят инвестиции в золото. И наоборот, когда золото дешевеет относительно

нефти (унция золота стоит как 15 баррелей нефти или дешевле), то инвестиции,

связанные с золотом, значительно превосходят инвестиции, связанные с нефтью. В

последний раз соотношение золота и нефти достигло отметки 15 в сентябре 2018

года (именно тогда, когда трейдеры COMEX подали мощный сигнал на покупку),

когда золото упало до $1175, а цены на нефть достигли $80. В течение следующих

двух лет золото и связанные с золотом инвестиции радикально превосходили нефть

и связанные с нефтью инвестиции.

После достижения дна в сентябре 2018 года золото выросло на 75%, а акции, связанные с золотом, - на 125%. За тот же двухлетний период нефть ушла в минус, а акции, связанные с нефтью, упали более чем на 60%.

Еще 8 марта,

когда нефть подскочила до $130 за баррель, а золото упало до $1980, соотношение

золото-нефть было на отметке 15 в течение дня. Тот же уровень, который мы

видели в сентябре 2018 года. 14 июня мы получили еще один сигнал на покупку по

соотношению золото-нефть. Когда нефть торговалась по $124 за баррель, а золото

- по $1805 за унцию, коэффициент золото-нефть достиг отметки 14,6, что

соответствует уровню сентября 2018 года.

Разница лишь в том, что в 2018 году сигнал на покупку по соотношению

золото-нефть подтверждали сильные сигналы на покупку от трейдеров COMEX по золоту и серебру. Сейчас пока

этого не происходит.

Учитывая, что мы уже получили два сигнала на покупку драгоценных металлов от

соотношения золото-нефть, единственное, чего не хватает, чтобы получить аналогичную

ситуацию как в сентябре 2018 года, - это бычий сигнал от фьючерсных трейдеров

на золото на COMEX. Получим ли мы сигнал на покупку в ближайшие

несколько месяцев? Мы движемся в правильном направлении и будем внимательно

следить за их позицией в течение третьего квартала.

Драгоценные металлы пережили почти два года коррекционного ценового движения, и

минимальная подверженность риску в течение последних двух лет окупилась. Минимальное

участие в инвестициях в сфере драгоценных металлов стало огромным положительным

вкладом в показатели за последние два года. Однако, учитывая, что мы твердо

верим в то, что огромные бычьи рынки золота и серебра скоро начнутся, мы

внимательно следим за обоими рынками в поисках сильных сигналов на покупку.

Учитывая недавний откат всех инвестиций в драгоценные металлы за последние три

месяца, мы использовали эту слабость, чтобы увеличить свои позиции по

драгоценным металлам, однако сейчас мы взяли паузу перед тем, как снова

увеличивать свои риски.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.