Нелюбимые и забытые акции золотодобытчиков могут стать лучшей ставкой против рынка

- дата: 7 сентября 2022 (источник от 10 августа 2022)

Источник: USFUNDS.COM

Автор: Фрэнк Холмс (Frank Holmes)

В настоящее время акции золотодобывающих компаний не любят. Согласно индексу золотодобытчиков NYSEArca, акции золотых компаний упали на 18,5% с начала года до конца июля, уступив как базовому металлу, так и индексу S&P 500. По сравнению с недавним максимумом, установленным в августе 2020 года, золотодобытчики потеряли около 42.5%, что загоняет их глубоко на медвежью территорию.

Когда инвесторы так упускают из виду класс активов, я считаю, что для любителей противорыночных ставок наступает время подумать о том, чтобы предпринять какие-то шаги.

Инвестиционное обоснование — это нечто большее, чем выбор времени для рынка. В настоящее время существует множество системных рисков, которые, на мой взгляд, могут благоприятствовать инвестициям в физическое золото и акции золотодобывающих компаний. К таким рискам относятся устойчивая инфляция, потенциальная глобальная рецессия, надвигающийся продовольственный и энергетический кризис, а также эскалация военных действий в Восточной Европе.

Сдержать инфляцию - задача не из легких. Исторический скачок потребительских цен, вероятно, готовился годами из-за безудержного печатания денег центральными банками по всему миру в сочетании со значительными нарушениями в цепочке поставок, вызванными коронавирусными локдаунами. Помимо агрессивного повышения ставок, для снижения спроса может потребоваться жесткая экономия.

Исторические параллели

Стоит отметить, что в последний раз такая высокая инфляция наблюдалась в начале 1980-х годов. Это побудило к аналогичным агрессивным действиям тогдашнего председателя Федеральной резервной системы Пола Волкера (Paul Volcker), который повысил ставки до 19%. Золото отреагировало взлетом до $835 за унцию, или более $3000 в сегодняшних ценах, что является рекордным показателем с поправкой на инфляцию.

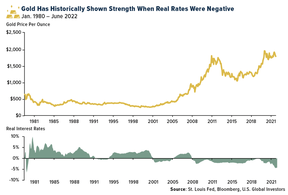

Золото исторически демонстрировало силу, когда реальные ставки были отрицательными

Источники: ФРССент-Луиса, Bloomberg, U.S. global investors

Как я уже неоднократно показывал, золото часто имеет обратную зависимость от реальных ставок. Когда ставки с поправкой на инфляцию становились отрицательными, драгоценный металл, как правило, дорожал, поскольку инвесторы сбрасывали государственные облигации в пользу золота и других твердых активов.

Сегодня реальные процентные ставки такие же отрицательные, как и в 1980 году, но до сих пор цена золота остается ниже $1800, что немного ниже номинального максимума в $2073 за унцию в августе 2020 года, и значительно ниже максимума с поправкой на инфляцию (около $3000).

Сильный доллар сдерживает золото

Я считаю, что причина, по которой золото не достигло нового исторического максимума в этом году в свете системных рисков, заключается в сильном долларе США по сравнению с другими мировыми валютами. Как и большинство других товаров, золото оценивается в долларах, поэтому, когда стоимость доллара высока, это сдерживает цены на металл.

С начала года до конца июля единственными основными валютами, стоимость которых выросла по отношению к доллару, были российский рубль и бразильский реал. Большинство валют снизились в цене, а турецкая лира потеряла чуть более четверти своей стоимости по отношению к доллару США.

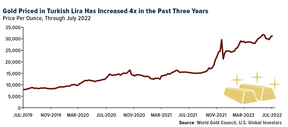

Ниже приведены результаты. В то время как золото, деноминированное в долларах, застряло в узком диапазоне, цена золота в турецких лирах взорвалась. За последние три года по состоянию на конец июля цена на золото в Турции выросла в четыре раза и в настоящее время торгуется около исторического максимума, что подчеркивает предполагаемую роль этого металла как средства защиты от обесценивания денежной массы.

Цена золота в турецких лирах выросла в 4 раза за последние три года

Источники: Всемирный совет по золоту,U.S. globalinvestors

Противоречивая игра

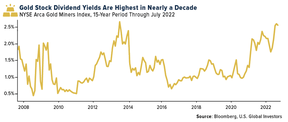

A Что касается добытчиков драгоценных металлов, то прямо сейчас я рассматриваю их как привлекательную возможность. Они торгуются с огромным дисконтом по сравнению с более широким рынком акций, а дивидендная доходность является самой высокой за последние почти десять лет.

Дивидендная доходность золотых акций самая высокая почти за десятилетие

Источники: Bloomberg, U.S. global investors

Что, по моему мнению, может принести пользу шахтерам, так это потенциальный поворот Джерома Пауэлла (JeromePowell) и ФРС. В настоящее время мы находимся в цикле ужесточения, и в сентябре ожидается еще одно повышение ставки на 50-75 базисных пунктов. Но как только центральный банк убедится, что инфляция взята под контроль, политика может быстро вернуться к мягкой, чтобы предотвратить еще более глубокий экономический спад. Для такой капиталоемкой и высокозаемной отрасли, как горнодобывающая промышленность, это будет приятной новостью.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.