Неизбежное схлопывание нашей раздутой до предела экономики

- дата: 20 сентября 2019 (источник от 11 сентября 2019)

Все американские пузыри лопнут, причем скорее рано, чем поздно.

Финансовые пузыри демонстрируют три динамики: первая нам наиболее знакома – человеческая алчность, желание воспользоваться неожиданной удачей и обогатиться без усилий.

Вторая динамика получает намного меньше внимания: финансовые мании возникают, когда нет других, более продуктивных, прибыльных применений капитала, и такие периоды случаются, когда доступно изобилие кредита, способного раздувать пузыри.

Люди реагируют на стимулы, предлагаемые системой: если торговля наркотиками может приносить чистыми $20,000 в месяц в сравнении с $2,000 в месяц на обычной работе, то определенный процент трудовых ресурсов воспользуется этой асимметрией.

В нашей нынешней экономике корпорации потратили $2.5 трлн на выкуп собственных акций, так как это приносит самый высокий не требующий усилий доход. Здесь отражено две реальности:

1. Корпорации не могут найти других, более продуктивных, прибыльных применений капитала, кроме выкупа собственных акций (обогащающих управляющих посредством фондовых опционов и 10% американских домохозяйств, владеющих 93% акций).

2. Благодаря вливанию Федеральной резервной системой (ФРС) и другими центральными банками в финансовый сектор триллионов долларов почти бесплатного кредита, корпорации могут брать взаймы для своих игр миллиарды долларов по исторически беспрецедентным почти нулевым ставкам.

Возьми несколько миллиардов кредита под 2.5%, вложи их в выкуп собственных акций – и пожинай прибыль, когда твои акции растут на 10%. Вспомним базовый механизм выкупа акций: при сокращении числа акций в обращении продажи и прибыль на акцию растут – не потому, что компания получила больше выручки и прибыли, а потому что акций стало меньше из-за выкупов.

(Примечание для сторонников нового зеленого курса: Если бы корпорации считали, что они могут заработать больше, инвестировав $2.5 трлн в альтернативные энергетические проекты, а не в выкуп акций, то они бы так и поступили).

Как отмечают различные источники, корпоративный выкуп акций был главным движителем роста их цен. И это движет третьей динамикой пузырей:

Когда пузырь продолжает раздуваться дальше всякой рациональной стоимости, рациональные инвесторы сдаются и присоединяются к безумию. Опять же, такая готовность отказаться от рациональности отчасти движима алчностью, а также дефицитом других, более привлекательных объектов инвестиций.

Пузырчатая экономика – это больная экономика, поскольку пузыри доказывают, что слишком много капитала преследует слишком мало продуктивных применений. ФРС и другие центральные банки создали триллионы долларов, юаней, евро и иен, чтобы ими могли играть корпорации и финансисты, а также, в меньшей степени, покупатели жилья, посредством низких ипотечных ставок и федеральных гарантий по ипотеке.

Как следствие, в пузыре недвижимости могут участвовать обычные люди. И несмотря на заявления о том, что это не пузырь ввиду органичного спроса, жилищный рынок определенно пребывает в пузыре, как и акции, облигации, предметы искусства и т. д.

Когда создаешь из воздуха триллионы долларов, юаней, евро и иен, ты создаешь стимулы для раздутия пузырей. Когда реальная экономика больна и предлагает мало продуктивных применений для всего этого избыточного капитала, это лишь подливает масло в спекулятивный огонь.

Вот в чем проблема: все пузыри лопаются, независимо от других условий. Создание новых триллионов ничего не изменит, как и привлечение в казино новых игроков, заявления о здоровье пузырчатой экономики и обещания о торговом соглашении с Китаем.

Все американские пузыри лопнут, причем скорее рано, чем поздно. Фондовый рынок движется немного быстрее, чем рынки жилья и облигаций, но пузыри, наблюдаемые на всех рынках, лопнут, к всеобщему огорчению.

Можно добавить и четвертую динамику пузырей: никто не верит, что пузыри могут лопнуть, пока не станет слишком поздно, чтобы выйти сухим из воды.

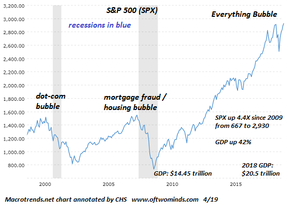

Затененные области – рецессии

Пузырь интернет-компаний; Ипотечные мошенничества/жилищный пузырь; Пузырь всего

ВВП: $14.45 трлн; SPX с 2009 г. вырос в 4.4 раза, с 667 до 2,930; ВВП вырос на 42%; ВВП в 2018 г.: $20.5 трлн

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.