Кризис в недвижимости

- дата: 17 октября 2010 (источник)

Инвестиции в недвижимость давно заняли уважаемое место в портфеле многих состоятельных россиян. Заблуждения, связанные с инвестициями в квартиры, также укоренились в нашем сознании – самое распространенное среди них гласит, что, так как на недвижимость есть большой спрос, то она «всегда дорожает». А московская недвижимость вообще никогда не дешевеет, так как «все здесь хотят квартиру» и «здесь крутится 50-70-80% всех денег в России». В действительности ни Москва, ни Россия в целом не являются исключениями, и взрывной рост цен на квартиры периода 2002-2008 гг. объясняется не столько «спросом», а присутствием огромного количества дешевых денег в стране и мире. Цены на недвижимость росли в большей части крупных городов планеты – пузырь был всемирный.

Риэлторскую пропаганду о бесконечном росте цен можно опровергнуть хотя бы примером Японии, где недвижимость подешевела с пика в 1990м году на целых 75% и так не проявляет признаков жизни. Спрос есть функция цены на товар, и в случае с недвижимостью мы должны сравнивать цены на нее с уровнем доходов и стоимостью аренды в данном регионе, а также принимать во внимание макроэкономическую ситуацию в стране и в мире. Если бы кто-то предлагал на продажу Версальские дворцы по $50 тыс. за штуку, то спрос на них был бы огромен, а однушку в московской пятиэтажке никогда бы не купили за миллион. Недвижимость, золото и любой другой актив являются хорошими инвестициями, надо только знать когда в них вкладывать. Сегодня – эра золота, а век недвижимости (временно) закончен. В это вы сможете убедиться, прочитав наш маленький обзор.

* * *

Первый материал – это иллюстрация того, насколько переоценена недвижимость в США, несмотря на то, что цены на нее уже упали на 30%. Заметьте, что в Америке есть пресловутый спрос, так как ее население показывает здоровый прирост, а процент по ипотечным кредитам находится на самом низком уровне за последние 50 лет. Но цены все равно падают, потому что дорого. Нет сомнений, что они упадут еще в два раза.

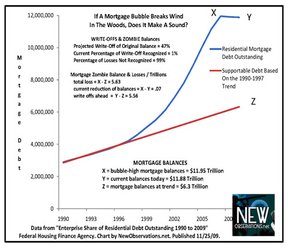

Убытки и долги "зомби" в американской ипотеке превзошли порог в $5 трлн

Красная линия: разумный размер ипотечных долгов (оценка базируется на экстраполяции тенденции роста долгов 1990–1997 гг.)

Синяя линия: реальный размер долгов

X – размер долга на пике пузыря ($11,95 трлн.)

Y – размер долга на сегодня ($11,88 трлн.)

Z – размер долга согласно тенденции 1990–1997 гг. ($6,3 трлн.)

Ипотечные долги в $5,6 трлн – это наследие эпохи пузырей и самый вероятный источник новых кризисных проблем.

Концепция пузырей в жилищной ипотеке всегда находила множество яростных противников. «Высокие» прогнозы ипотечных убытков, сделанные властелином темной материи Нуриэлем Рубини (Nouriel Roubini) и T2 Partners, достигают $1,5–2 трлн. Очень возможно, что история посмотрит на этих мрачных пророков как на жалких клоунов.

Стандартная проекция размеров ипотечного долга показывает, что было выдано $5,6 трлн «ошибочных» кредитов. 99% балансов все еще активны. Правда же, хорошо верить в доброту и платежеспособность незнакомцев?

* * *

А вот эта заметка Рика Акермана (Rick Ackerman) будет интересна тем, кто планирует или уже вложил в зарубежную недвижимость. Обратите внимание на то, что недавний рост количества сделок не означает, что лыжные домики в Колорадо опять стали выгодным вложением, а также на расчеты эффективности инвестиции.

Крах лыжной недвижимости только начался

На первый взгляд, колорадские лыжные домики снова в цене. По данным Denver Post количество сделок в престижном Eagle County в первом квартале 2010 года выросло на 190% по сравнению с аналогичным периодом 2009 года, со 145 до 276. Но сыграл роль эффект низкой базы, то есть рынок в 2008 году упал так сильно, что любые улучшения на этом фоне выглядели прекрасно. Тем не менее, количество сделок было ниже на 27% ниже показателя на 2008 год и на 58% на 2007 год. А если бы кто-нибудь решился упомянуть о ценах или стоимости аренды, то сразу стало бы ясно, что цены должны упасть еще ниже прежде чем появится надежда на их рост.

Наш знакомый девелопер объяснил ситуацию с ценами. Цена на двуспальные апартаменты в гламурном городке Vail упала с пика в $1.3 млн. до $800 тыс., но вкладывать в них деньги все равно нет смысла. Если сдавать квартиру в аренду на 130 ночей по $350 за ночь, то мы получим $45,500 за сезон. Половина уйдет агенту по недвижимости, то есть останется $22,750. Вычтем $15,000 на налоги, сборы и содержание и получим $7,750. Не забудем расходы на ипотеку - $30,000 в год из расчета цены кредита в 6.5% годовых на 60% от стоимости недвижимости. Добавьте 6% на альтернативные издержки от 40% стоимости собственности, которые вы заплатили из своего кармана, но могли бы вложить в консервативный инвест-фонд и получать такую доходность (в случае России это бы был депозит в госбанке). То есть инвестор, купивший такие апартаменты «по дешевке», получил бы в результате годовых расходов в размере $41 тыс. Это было бы выгодно, если бы цены на эти дома росли на 15 или более % в год, как это и было до 2007 года. Но цены упали и большинство спекулянтов, которые купили на пике или рядом с ним, потеряли деньги.

Но худшее, конечно, впереди…

…потому, что, во-первых, списки домов на продажу в лыжных районах Колорадо, Калифорнии, Вермонта, Нью-Мексико, Вайоминга, Юты и других популярных у лыжников штатов, так обширны, что напоминают телефонную книгу и их бы хватило на годы спроса даже в самый разгар бума. Во-вторых, лыжная собственность наиболее чувствительна к падению спроса, так как большая ее часть была куплена в спекулятивных целях, а от такой недвижимости избавляются при первых признаках финансовых трудностей. Проще избавиться от лыжной избушки, чем от семейного гнездышка. В общем, скидки в 40% - это лишь самое начало краха, который продлится годы.

* * *

Но что там Америка, когда новости из Китая просто потрясают воображение…

Китай подпольно финансировал жилищный пузырь, который по своим размерам превосходит американский в пять раз: обнаружено около 65 млн. пустых домов

Недавняя публикация в South China Morning Post, принадлежащая перу экономиста из Китайской академии социальных наук, делает вывод по результатам анализа показаний электрических счетчиков, что в городах Китая стоят пустыми 64.5 млн. единиц недвижимости! Это число в пять раз превосходит количество пустых домов в Америке (3,89 млн. официальных и 8 млн. единиц теневых домов (формально непризнанных банками проблемной собственностью, но в реальности таковыми являющихся)). Мы не осмеливаемся себе даже представить последствий схлопывания этого пузыря.

«Рынок недвижимости материкового Китая остается опасно перегретым и неспособность контролировать спекулятивный пузырь может угрожать финансовой и социальной стабильности», заявил видный экономист.

Йи Ксианрон (Yi Xianrong) пояснил, что … многие из 64.5 млн. квартир и домов были куплены в надежде на непрекращающийся рост рынка недвижимости.

По его словам, «перегретый рынок недвижимости породил неразумное расходование ресурсов, ценовые искажения … усилил национальные финансовые риски, и поэтому экономическая структура не может быть исправлена и ситуация, в конце концов, будет дестабилизирована».

Публикация отражает беспокойство правящих кругов Китая по поводу негативного воздействия этого пузыря.

Официальный Пекин отчаянно пытается остудить рынок недвижимости, не навредив при этом экономике в целом. Практикуется повышение размера первоначального взноса и ставок по ипотечным кредитам.

«Проблема заключается в том, что инвестиции в рынок недвижимости полностью изменили традиционные концепции управления капиталом и систему формирования цен», отметил экономист.

* * *

В заключение китайский блюз о поднебесных ценах на недвижимость в изложении блогера по имени Миш (Mish). Обратите внимание на его выводы в конце заметки.

Сколько времени нужно среднему китайскому рабочему, чтобы купить дом?

Тем, кто утверждает, что в Китае нет жилищного пузыря, так как там есть огромный спрос на жилье, следует сравнить цены на недвижимость с уровнем доходов. Недавно выпущенный китайский видеоклип с помощью аллегории рассказывает нам, сколько кому нужно работать, чтобы позволить купить новую квартиру.

«На забитых машинах улицах, раздатчик деловито предлагал листовки с рекламой квартир в новостройках: «Прекрасные апартаменты, от 29,800 юаней ($4400) за м2». Одна листовка оказывается в руках у водителя такси, стоящего в пробке. Он смотрит на листовку и думает: «Мне нужно работать 125 лет, чтобы купить эту квартиру».

Молодой человек сел в такси, заметил листовку и взял ее с собой на работу. Он едва успел занять свое место в офисном кубике ровно в 9 утра, прочитал листовку и подумал: «Чтобы купить эту квартиру мне потребуется 87 лет». В бешенстве он бросил листовку в мусор.

Уборщица офиса подняла корзину, прочла листовку и зарыдала: «Мне потребуется 255 лет, чтобы купить этот дом».

Пока многоэтажка еще строилась, строитель-мигрант подобрал листовку. Посмотрев на нее, он подумал: «Мне нужно 514 лет, чтобы эту квартиру». Кровь струилась из-под его шлема, потому что во время работы он задумался, поскользнулся и разбил голову.»

Популярное заблуждение, утверждающее, что пузыря нет, так как есть сильный спрос – это полная чушь.

На пике пузыря всегда есть спрос. Во Флориде в 2005 году был сильный спрос на апартаменты. Он был такой сильный, что люди покупали лотерейные билеты и занимали очереди ночью, чтобы купить себе квартиру. Цены росли каждый день…

Следует сравнивать цены на жилье с уровнем зарплат и стоимостью аренды. Цены в сравнении с зарплатами выглядят заоблачными.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.