Как Россия может перейти на золотой рубль. Часть Первая

- дата: 3 мая 2022 (источник от 13 марта 2022)

В течение долгого времени люди задавались вопросом, могут ли Россия и Китай, вместе с некоторыми союзниками, включая, возможно, некоторые государства Ближнего Востока (Ливия была бы одним из них) и Малайзию, создать новый валютный блок, основанный на золоте.

Президент России Дмитрий Медведев (Dmitriy Medvedev), демонстрируя золотую монету на саммите G8 в 2009 году в Италии, назвал ее «новой мировой валютой».

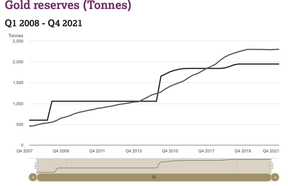

И Россия, и Китай наращивают свои официальные запасы золотых слитков в центральных банках.

Динамика золотого запаса (в тоннах) c первого квартала 2008 по 4 квартал 2021

Некоторые люди думают, что фактические запасы Китая намного выше этого, возможно, они достигают 20,000 т (в 10 раз больше официального уровня). Также есть подозрение, что реальный запас России выше официального уровня.

Я сам несколько заинтересован в этом. Моя первая книга «Золото: Деньги прошлого и будущего» (2007) была опубликована на русском и китайском языках. На русском см. ее здесь. Это привело к моему участию в телевизионных документальных фильмах на финансовые темы, подготовленные Центральным телевидением Китая, крупнейшей станцией и государственной компанией, и Первым каналом, крупнейшим российским телеканалом и также государственной компанией. Другими словами, правительственные телеканалы как в Китае, так и в России рассказывали обществу о деньгах, основанных на золоте.

Вот статья 2019 года в государственном медиа-каналеRussiaToday:

Возвращение Россией золотого стандарта может убить доллар США и решить главную проблему криптовалют

Вы не увидите такого в ведущих американских СМИ.

К сожалению, несмотря на эти многообещающие разговоры, фактическое управление российским рублем было довольно плохим. Рубль упал с примерно 27/USD перед 2008 годом до примерно 75/USD перед недавним кризисом.

Динамика rub/usd c 2004 по 2022

Это точно не вызывает у меня энтузиазма по поводу того, что Центральный банк России смог бы успешно управлять валютой золотого стандарта, даже если бы захотел. Скорее всего, они не решатся даже попробовать.

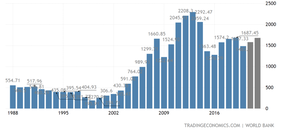

Россия, наряду с большей частью остальной постсоветской Восточной Европы, пережила удивительный взрыв экономического роста в 2000-2008 годах, который я интерпретировал как результат принятия политики фиксированного налогообложения, подобной политике Стива Форбса (Steve Forbes), во всем регионе, наряду со стабилизацией валютных курсов, включая курс рубля на уровне 27/USD. Другими словами, низкие налоги и Стабильные Деньги, или: Волшебная формула. ВВП России, измеряемый в долларах США, фактически вырос в восемь раз, темпы роста составили 30% в год. Я не думал, что такое возможно, пока не увидел, как это произошло.

Динамика ВВП России

Источник: Всемирный банк, Tradingeconomics.com

К сожалению, эта удивительная кривая роста была остановлена кризисом 2008 года, сопровождаемым в России, как и во многих других странах, валютным кризисом. После 2009 года рубль на некоторое время стабилизировался, но в 2014 году произошел следующий кризис. Кроме того, хоть замечательная ставка единого подоходного налога в размере 13% остается в силе, за это время выросли другие налоги. Вот ставка НДС:

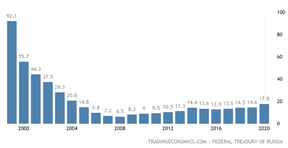

Динамика ставки НДС в России

Источник: Федеральная налоговая служба России, Tradingeconomics.com

А вот ставка налога на заработную плату:

Динамика ставки налога на заработную плату в России

Источник: Федеральная налоговая служба России, Tradingeconomics.com

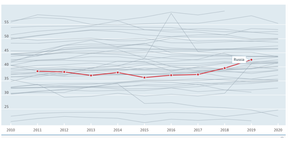

Соотношение налоговых поступлений к ВВП России растет, и оно очень высокое.

Динамика соотношения налоговых поступлений к ВВП России

Высокие и растущие налоги и нестабильные деньги. Экономический бум 2000-2008 годов закончился.

Мне нравится думать, что я действительно оказал небольшое влияние на валютный кризис 2008 года, не позволивший ситуации выйти из-под контроля. История в Золото: Денежная Полярная звезда.

24 ноября 2008: Валютный кризис в России

16 января 2022: Что не так с Турцией #2: Все слишком усложняется

Россия сегодня находится в довольно выгодном положении, если она хочет перейти к золотому рублю. Во-первых, нынешнее управление рублем настолько плохо, что нет особого желания «держаться за дьявола, которого знаешь» (плавающая фиатная валюта), как в Соединенных Штатах. Люди готовы к переменам.

16 октября 2014: Валютный Кризис В России: Это Так Похоже На 2008 Год!

19 декабря 2014: Официально: Эльвира Набиуллина надела высокую остроконечную шляпу за неправильное управление рублем

25 октября 2015: Центральный банк России может все-таки получить ключ к разгадке

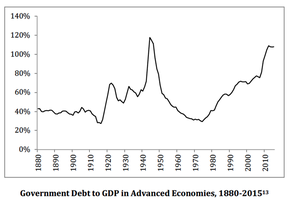

Во-вторых, государственных долгов не так много. Если бы США или ЕЦБ сегодня перешли на золотой стандарт, это означало бы, что им пришлось бы выплачивать все долги в долларах, обеспеченных золотом. Существует сильное, скрытое желание «раздуть его», медленно или внезапно. Это предположение, как я утверждаю, присутствовало в решении взять на себя долг с самого начала. Другими словами, тенденция сегодняшних крупных правительств к постоянному дефициту в определенной степени мотивирована осознанием того, что долг в конечном итоге будет раздут, что, собственно, и произошло, частично, за последние пятьдесят лет. Рэй Далио (Ray Dalio), знающий об этом столько, сколько никто другой, по сути, сделал это предложение, известное как «прекрасное сокращение доли заемных средств». До введения плавающих фиатных валют в 1971 году крупные правительства, как правило, имели небольшой дефицит, а уровень долга/ВВП снижался в мирное время.

Динамика отношения государственного долга к ВВП в странах с развитой экономикой, 1880-2015

Отношение государственного долга к ВВП в России составляет всего около 18%, даже после Covid.

Динамика отношения государственного долга к ВВП в России

Источник: Федеральная налоговая служба России, Tradingeconomics.com

Кроме того, они, вероятно, платили бы гораздо меньше процентов по этому долгу, если бы в его основе лежало золото.

В-третьих, у России нет тесных экономических связей с Западом. После многолетних санкций, даже до недавних событий, трансграничный бизнес не так уж был велик. Все страны заинтересованы в поддержании стабильного обменного курса с торговыми партнерами - по крайней мере, в том, чтобы их валюта не росла слишком сильно по сравнению с торговыми партнерами (гораздо меньше беспокойства вызывает падение валюты). Неустойчивые обменные курсы делают проблематичными всю трансграничную торговлю и инвестиции. Вот почему все основные валюты имеют тенденцию следовать друг за другом, снижаясь с течением времени. Евро, фунт стерлингов или иена на самом деле не являются сильными «альтернативами» доллару США, потому что центральные банки каждого из них хотят, чтобы обменные курсы оставались под контролем.

Однако сегодня у России не просто ограниченные экономические связи с остальным миром, но и, можно сказать, новый интерес к ограничению экономических связей, или, другими словами, они взяли политический курс на большую экономическую независимость, или, по крайней мере, на ограничение торговли несколькими ключевыми партнерами, включая Китай и Индию. Кроме того, основной экспорт России - это сырьё, имеющее мировое ценообразование и, следовательно, менее подверженное влиянию курсов валют.

Если бы Россия сегодня приняла валюту золотого стандарта, это, естественно, означало бы, что обменный курс между рублем и долларом США был бы в основном ценой золота в долларах США — довольно волатильным. Это пугающая перспектива. То же самое касается евро или японской йены. Кроме того, будет не только большая краткосрочная волатильность, но и долгосрочная тенденция к росту рубля по сравнению с доллар США; или, другими словами, падение стоимости доллара США по отношению к золоту - тенденция последних пятидесяти лет, начиная с 1971 года. Это могло бы стать проблемой, если бы вы тесно конкурировали с Германией в производстве товаров или с Японией в производстве автомобилей. Но сейчас это не такая уж большая проблема для России. Кроме того, если посмотреть на курс рубля к доллару США за последнее десятилетие, то он и так не очень стабилен.

Россия также могла бы проводить политику привязки рубля к чему-то вроде корзины долларов США и евро, по сути, к «валютной корзине», используемой Сингапуром и другими странами. Но это подразумевает наличие валютных резервов в долларах США и евро, которые до недавнего времени были у Центрального банка России. Я думаю, что они вряд ли пойдут по этому пути в будущем. В любом случае, по целому ряду причин проблема волатильности обменного курса по отношению к другим плавающим фиатным валютам, которая, как правило, убивает сделки для большинства стран, является меньшей проблемой для России.

И, наконец, в-четвертых, Центральный банк России уже имеет достаточно золотых резервов, чтобы обеспечить более чем 50% резервного покрытия существующей денежной базы. Это необычно для разных стран. Недавно денежная база составляла около 13 трлн руб. При рыночной стоимости доллара в 75 руб несколько месяцев назад это составляло около $173 млрд.

Динамика золотого резерва Центрального банка России

Источник: Всемирный банк, Tradingeconomics.com

2300 т официальных золотых резервов эквивалентны примерно 74 млн тройских унций. При цене $1900 за унцию это стоило около $140 млрд или 10.5 трлн руб. (при цене 75/USD). Таким образом, даже при цене $1900, или 142,500 руб. за унцию по курсу 75/USD, Центральный банк России имел около ($140 млрд./$173 млрд.) или (10,5 трлн руб./13 трлн руб.) или 81% покрытия золотых резервов. Это делает привязку рубля к золоту потенциально очень простой. Я бы округлил паритет рубля к золоту до 150,000 унций, если тройские унции - это то, что вы предпочитаете использовать в качестве эталона. Возможно, граммы или килограммы были бы лучше. Получается примерно 4,500 или 5,000 руб. за 1 г золота. Мы рассмотрим, как это можно сделать - и что делал Центральный банк России в последнее время, а именно, все неправильные вещи - в последующих статьях.

По большому счету, я надеюсь, что Россия примет обе стороны волшебной формулы, не только придумав некую форму стабильных денег (например, политику золотого стандарта), но и низкие налоги. Эта комбинация невероятно хорошо работала в 2000-2008 годах. Если бы это снова сработало хотя бы наполовину так же хорошо, подъем России как мировой державы был бы обеспечен. Через некоторое время мы будем измерять ВВП России не в долларах США, а ВВП США в золоте и, соответственно, в рублях, привязанных к золоту, или как там будет называться н

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.