Грядущая переоценка золота

- дата: 23 декабря 2023 (источник от 25 января 2016)

Нынешний кризис мировых долгов, вероятно, продолжится в течение ближайших месяцев. Долгосрочный тренд расширения кредита перешёл в сжатие и ликвидацию. По моему мнению, сейчас новый тренд уже утвердился, и никакие действия ни одного из центральных банков, выпускающих резервные валюты, не способны обратить его вспять.

Сэндип Джейтли (Sandeep Jaitly) думает, что центральные банки, выпускающие резервную валюту - Федеральный резерв США, ЕЦБ, Банк Англии и японский центральный банк - могут прибегнуть к программам КСН, что означает «количественное смягчение для народа». Такое количественное смягчение означает передачу денег в руки населения через налоговые скидки, выдуманные схемы искусственного создания рабочих мест, чтобы под любым предлогом всучить людям знаменитые «вертолётные деньги» и заставить их тратить.

Зная образ мыслей наших так называемых «экономистов», в условиях углубления кризиса есть все основания ожидать запуска таких программ. Тем не менее, нынешнему тренду мирового экономического спада не сможет воспрепятствовать никакая специальная программа. Ожидания для мира - позитивные ожидания роста после Второй мировой войны - стали отрицательными. Это события такого масштаба, что никакое КС не сможет оказать влияние на конечный результат: долговой крах.

Растущий страх на мировых рынках возникает в результате осознания частью обременённых долгами корпораций и людей того факта, что их долговая нагрузка растёт из-за обесценивания их национальных валют. Мировые инвесторы пытаются уменьшить свои позиции. «Горячие деньги» из инвестиций в страны, предлагавшие более высокие процентные ставки, сейчас хотят вернуться обратно. В последние богатые годы иностранцы взяли взаймы примерно $11 трлн долларов в различных резервных валютах, чтобы инвестировать в своих собственных странах. Подсчитано, что количество долларов в этой сумме примерно равно $7 трлн.

Сейчас должники пытаются выплатить свои ссуды в долларах, и следствием этого является снижение стоимости их собственных валют относительно доллара США, что обостряет ситуацию. Доверие к национальным валютам падает, из-за этого усиливается бегство капитала в растущий доллар - страны, выпускающие эти валюты, не могут поддерживать торговый профицит со странами-эмитентами резервных валют, и соответственно, не могут наращивать резервы и фактически теряют эти резервы. Торговый профицит исчезает в «остальном мире», потому что страны резервных валют и Китай переживают экономический спад (который обычно связывают с избыточным долгом) и снижают потребление импортных товаров, тем самым снижая экспорт стран с активным сальдо торгового баланса.

Потеря резервов странами, зависящими от излишков экспорта, делает совокупную долговую нагрузку в мире всё более неконтролируемой; инвесторы во всём мире обеспокоены тем, что некоторые из их активов (которые на самом деле являются долговыми инструментами, то есть всякого рода обещаниями заплатить) могут оказаться никчёмными. Они стараются найти пути, чтобы себя защитить - и горе неудачникам!

Какие бы средства ни применялись, конечным итогом беспрецедентного сокращения экономики в мире должна быть переоценка золотых запасов, когда отчаявшиеся правительства прибегнут к золоту для поддержания необходимой международной торговли. Переоценка золотых резервов центрального банка будет единственной возможностью для сохранения минимального уровня международной торговли, питающей их экономику, будь то сельское хозяйство, производство или добывающая отрасль.

Объём золота на балансе любой конкретной страны не будет важным фактором в поддержании работоспособности экономики, потому что для этой цели будет достаточно даже небольшого количества золота; причина в том, что будут заново открыта важность золота, ни одна страна не сможет поддерживать торговый дефицит или профицит. Первый случай будет означать, что другие страны отправляют своё драгоценное золото в страны избыточного экспорта, но нехватка золота и жизненная необходимость золота не позволит другим странам отдавать своё золото странам с профицитом торговли (возможным).

Во втором случае страны с торговым дефицитом немедленно скорректируют свои действия соответствующим обесцениванием валют, вместо того чтобы продолжать терять драгоценное золото для покрытия торгового дефицита: девальвация сразу устранит превышение импорта над экспортом. Правительства, прибегающие к созданию кредита для финансирования своего дефицита, будут ограничены балансом бюджета; в противном случае их бюджетный дефицит, финансируемый созданием кредита, перейдёт в избыточный импорт и соответственно, необходимость немедленной девальвации валюты.

Только золотодобывающие страны смогут справляться с торговым дефицитом, ограниченные объёмом добываемого золота в оплате этого дефицита. Таким образом, переоценка золота будет благотворной: мир вернётся в здоровое состояние, утраченное столетие назад, торговля и национальный бюджет станут сбалансированными.

Дисциплина золота как банковской резервной валюты при переоцененной стоимости наведёт порядок в мире, который отказывался принять необходимую дисциплину вплоть до назревающей сейчас отчаянной ситуации. В этой ситуации уже ничего не останется, как принять ненавистную бюджетную и финансовую дисциплину, навязываемую золотом.

Нам неизвестно истинное количество золота, находящегося сейчас в центральных банках, так как это тщательно охраняемая тайна. Но нам и не нужно знать эту цифру. Любое количество золота в хранилищах центробанков будет достаточным, по причинам, которые мы назвали.

Мы не знаем также, какая цена в долларах будет установлена, и как она будет установлена. Однако, учитывая поистине астрономическое количество имеющихся долгов, потребуется очень высокая цена золота для «разжижения» долга, то есть доведения его до сумм, которые можно выплатить - независимо от уровня, который останется после происходящего сейчас сброса. Очень высокая цена золота означает предстоящие значительные потери в долговых инструментах, выраженные в стоимости золота. Переоценка золота уменьшит долговое давление на мир.

Переоценка золота не означает, что одновременно будут расти цены на товары и услуги. Сложившийся уровень цен в общем останется примерно тем же, что был до переоценки. Однако, цены придётся корректировать в соответствии с новой экономическую реальностью. Многие товары, цену которых мы принимаем как должное, пропадут, так как их искусственная дешевизна исчезнет.

Также, когда мир начнёт торговать за обеспеченные золотом деньги, станет невозможным одностороннее перемещение золота из одного региона в другой, или из групп стран в одну страну; это привело бы к постоянному оттоку золота из одного региона или страны в другой регион или страну. В конечном итоге золото будет сосредоточено в одном регионе или стране, а в остальном мире золота будет мало.

Нефтедобывающим странам придётся скорректировать цену их экспортной нефти в золоте, чтобы уравновесить её с ценой импорта в золоте плюс цена их инвестиций за границей.

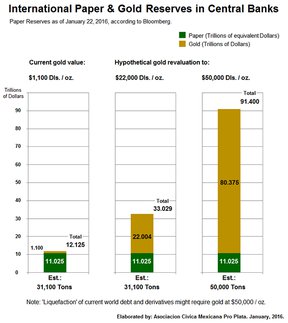

Для визуального восприятия новых условий мы подготовили диаграммы ниже. Первый столбец отражает сегодняшнее состояние, резервы центробанков на $11.025 трлн, плюс оценочная величина золотых резервов центробанков 31,110 т по цене $1,100 за унцию (согласно авторитетному расчёту существующего количества золота 183,000 т, из которых 17%, по расчётам, находится в резервах центробанков мира). Во втором столбце показаны резервы центробанков в долларах, внизу резервы, пересчитанные по цене $22,000 за унцию. В третьем столбце представлены актуальные резервы центробанков в долларах, внизу 50,000 т золота в резервах по цене $50,000 за унцию. Мы используем большую цифру для золота, потому что некоторые аналитики думают, что Китай, а также Россия, имеют намного большие золотые резервы, чем раскрывают публично.

Почему мы используем цену $22,000 и $50,000 за унцию? Потому что другие аналитики оценили необходимую переоценку золота с различными цифрами, от низкой цены $10,000 за унцию и до высокой цены $50,000 за унцию. Поэтому мы произвольно выбрали $22,000 за унцию и $50,000 за унцию. Выбирайте сами. Цена и количество золота в хранилищах центрального банка на самом деле несущественны; в конце концов факты станут известными, и результат будет таким, как мы указали выше: восстановление сбалансированной торговли и сбалансированных бюджетов в нашем мире, где сегодня царит хаос.

Когда мировые валюты будут «обеспечены золотом», тогда золото, находящееся на хранении у частных лиц, трестов или корпораций, перестанет лежать на складах мёртвым грузом. Всё золото станет деньгами и пробудит к жизни экономическую активность: при переоценке золота центральными банками одновременно будет переоценено 151,890 т золота, находящегося сейчас, по оценкам, в частных руках: общее количество 183,000 т минус 31,110 т во владении центральных банков = 151,890 т в частных руках.

Для Китая ревальвация золота означает окончание великой экспортной торговли китайских производств, с последующей неизбежной и несомненно, болезненной реорганизацией его экономики. Возможно, это объясняет тот факт, что китайское правительство призывало население Китая покупать золото.

Китай, у которого, по слухам, намного больше золота в резервах, чем он декларирует, может ссудить, скажем по 50 т жёлтого металла каждой из 50 сильно пострадавших стран, в общей сложности 2,500 т - незначительная часть его больших запасов. В свою очередь, страны-получатели могут включить китайцев в правление своих центральных банков и сделать их наблюдателями национальных казначейств; кроме того, Китай может получить привилегии в инвестировании в ограниченные национальные ресурсы или в сельское хозяйство - у Китая огромное население, которому потребуются стабильные источники пищи. Всему есть своя цена, и «тот, у кого золото, устанавливает правила». Китайцы известны как превосходные торговцы и как люди, умеющие ненавязчиво жить в других странах. Влияние Китая в мире может вырасти при возврате мира к валютам, обеспеченным золотом.

Для США переоценка золота означает конец возможности получать любые товары, какие они пожелают, в любом количестве, в любом месте, по любой цене, просто предоставляя сегодняшний всемогущий бумажный доллар в качестве фиктивного платежа в обмен на реальные товары. В экономике США будет происходить сильнейшая и весьма болезненная адаптация к их новому положению в другом мире, где сбалансированная торговля и сбалансированные бюджеты жёстко обусловлены новым статусом золота как международных денег. Позитивным следствием будет немедленное пробуждение производства в США для обеспечения американского рынка; занятость и доходы населения будут расти с возрождением производств.

При всех валютах, «обеспеченных золотом» путём переоценки золотых резервов, золото вновь может служить международными деньгами, доллар будет не более чем национальной валютой США, так как для расчётов в международной торговле будут использоваться единицы золота. Мы можем не беспокоиться о том, как это произойдёт, потому что это несомненно произойдёт. Все цены товаров и услуг в мире будут фактически ценами в золоте, поскольку все валюты можно будет обменивать на золото по предъявлению.

Таково значение грядущей переоценки золота.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.