Финансовая катастрофа случится без предупреждения

- дата: 14 июля 2018 (источник от 14 октября 2012)

Источник: DUMBWEALTH.COM

Финансовая система будет выживать, пока сможет. Природа большинства катастроф такова – они случаются без предупреждения. Боюсь, американская финансовая система – особенно доллар США и американские казначейские облигации – может стать следующей ничего не подозревающей жертвой.

Это не значит, что финансовая катастрофа случится как гром с ясного неба. Напротив, большей части крахов (мелких и крупных) предшествуют некие усугубляющиеся проблемы. Нескольких прозорливых (вроде Марка Фабера (Marc Faber) и Нуриэля Рубини (Nouriel Roubini)), которые замечают наслоение проблем и предсказывают катастрофическое периодическое событие, часто высмеивают, называют «сломанными часами» или клеймят как горе-предсказателей. А так как их прогнозы сбываются через несколько лет, те немногие инвесторы, что прислушиваются к их предупреждениям, часто, в конечном счете, отрекаются от них. В конце концов, для среднестатистического и розничного инвестора катастрофа становится сюрпризом, потому что большинство ничего не замечает, заинтересованы в том, чтобы не обращать внимания, или решают не прислушиваться к зловещим предсказаниям.

Никто не хочет слышать негативный прогноз – особенно когда их окружающая среда кажется стабильной. Часто, даже когда ситуация явно ухудшается, людям хочется верить в статус-кво. Честно говоря, просто проще принимать решения на основании того, что случилось в недавнем прошлом. Однако история человечества полна трупов систем и обществ, не сумевших распознать и адаптироваться к меняющемуся окружению и, в конечном счете, пришедших к неожиданному краху.

Стоит только взглянуть на последние несколько десятилетий, чтобы увидеть десятки якобы непредсказуемых, разрушительных, катастрофических изменений: азиатский валютный кризис 1997-1998 годов, 11-е сентября, банкротство Лиман. В то время как некоторые распознали растущее напряжение, для большинства эти события были неожиданными и непредвиденными.

Доллару США не понаслышке знакомы неожиданные шоки. На протяжении 50 лет многочисленные девальвации доллара устраивали ударные волны на рынках золота и валюты.

Апрель 1933 года: В 1933 году указом президента США № 6102 Рузвельт (Roosevelt) запрещает «накопление золотых монет и золотых сертификатов на континентальной части США». Закон о золотом резерве 1934 года впоследствии переоценил фиксированный курс золота с $20,67 до $35 за унцию, то есть металл подорожал почти на 70%. Это была масштабная девальвация доллара, к которой большинство обычных граждан оказались совершенно не готовы. Однако те, кому достало дальновидности иметь и сохранить золото – несмотря на президентский указ № 6102 – прилично заработали.

Никсон-шок 1971 года: В 1971 году, после нескольких лет сокращения золотого обеспечения американской денежной массы, истощение золотых резервов США становится исключительно опасным.

По мнению Guggenheim Partners:

Сразу после Бреттон-Вудса стоимость золотых резервов Соединенных Штатов по отношению к монетарной базе, известная как коэффициент золотого покрытия наличного денежного обращения, составляла 75%. Это помогало поддерживать доллар в качестве стабильной мировой резервной валюты. К 1971 году выпуск новых долларов и обмен долларов на золото сократили золотое покрытие доллара до 18%.

По данным Guggenheim, за 12 месяцев, что вели к окончанию действия бреттонвудского соглашения, 15% американских золотых резервов покинули страну, когда иностранные центральные банки обращали доллары в золото, сокращая коэффициент покрытия. Этот показатель также уменьшился, потому что денежная база быстро росла в связи с необходимостью финансировать войну во Вьетнаме и программу «Великое общество».

Чтобы остановить отток золотых резервов, к удивлению международного денежного сообщества, 15 августа 1971 года президент Никсон (Nixon) «временно» (конечно, это «временно» превратилось в «навсегда») приостановил свободный обмен доллара на золото. Это лишило Федеральный резерв золотого якоря, обеспечив ему большие полномочия при реализации кредитно-денежной политики – как инфляционной, так и ограничительной.

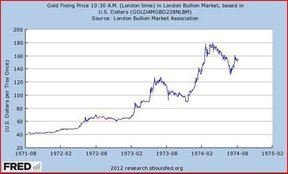

За два года после окончания свободного обмена доллара – практически отправки золота в свободное плавание – цены на металл выросли примерно на 260% (см. график ниже).

Цена на золото в долларах США в первую половину 1970-х гг

По истечении двухлетнего периода, проиллюстрированного графиком, цены на золото продолжили стремительный взлет на протяжении остальной декады, а коэффициент покрытия золотом, в конечном счете, достиг примерно 1:1. Однако со времен своего пика начала 1980-х этот показатель впоследствии упал до своего нынешнего уровня 17%. Сегодняшний коэффициент покрытия близок к минимальным значениям, отмеченным на протяжении новейшей истории. Как вы могли догадаться, учитывая сверхнизкий коэффициент покрытия, усиливается глобальный дисбаланс, приближающийся к критической точке.

Долларовые резервы по всему миру неустанно росли на протяжении десятилетий, оказывая давление на одностороннюю систему, созданную глобальным долларовым режимом, который навязывается финансово, законодательно и с помощью военной силы. Эта система «нефтедолларов» (система, где нефтедобывающие страны вынуждены продавать нефть за доллары США, то есть они вынуждены создавать долларовые резервы) усиливает несоответствие, поддерживая доллар и подавляя американские процентные ставки, позволяя США управлять тем, что в ином случае называлось бы катастрофической валютной и бюджетной политикой. США мало заинтересованы в восстановлении финансовой системы мира, потому что она позволила Штатам финансировать крупнейшую армию в мире, государство всеобщего благосостояния и экономику, стимулируемую потреблением.

Эти дисбалансы не могут расти вечно. Однажды – на первый взгляд, совершенно неожиданно – произойдет «событие» (например, обвал рынка облигаций или масштабная девальвация доллара США), вызванное несколькими опасными или безобидными порождающими факторами. Или, вероятно - подобно капле, переполнившей чашу терпения – этот фактор будет иметь вроде бы несущественный источник, вроде стоимости проезда в нью-йоркских автобусах. Кто знает.

Суть не в том, чтобы искать порождающий фактор – суть в том, чтобы распознать уязвимые места в системе. Существующие масштабные и растущие дисбалансы могут в какой-то момент вызвать коллапс финансовой системы. В то время как дальновидные инвесторы чувствуют нарастающее давление, следующий финансовый крах наступит без предупреждения и будет шоком для большинства.

Уже наблюдаются признаки того, что способность Америки поддерживать нынешнюю финансовую систему сходит на нет. В то время как это не признается официально, многие утверждают, что США начинают/поддерживают войны и революции в защиту системы нефтедолларов, когда различные страны (например, Ирак, Ливия) угрожают уйти от продажи нефти за доллары США. Следующим в поле зрения США находится Иран, которые продает нефть за евро.

В то время как некоторые оптимисты могут утверждать, что свержения иракского и ливийского правительств были «успешными», Иран доказывает, что долларовая гегемония надолго не сохранится. Учитывая, что Россия и Китай поддерживают Иран, способность Америки защищать нефтедоллар находится под угрозой. Мировая финансовая система сохраняет масштабные системные дисбалансы и с нагрузкой, которую США не способны нести, чтобы продолжать поддерживать эти несоответствия. Это такая же подходящая причина, как и любая другая, которая способна вызвать обвал американского рынка облигаций и доллара, но немногие инвесторы предвидят подобное событие, или они ждут «предупреждающих знаков», которые никогда не появятся.

Мировая финансовая пружина чрезмерно закручена, и шоком сегодня может стать быстрая и разрушительная девальвация доллара. Сегодня обычный человек лучше чувствует неизбежный риск, но, к несчастью, все еще надеется на возвращение статус-кво. Лишь несколько «горе-предсказателей» и «выживальщиков» прогнозируют обвал доллара. И как относятся к этим пессимистам? Как к пережиткам финансового кризиса 2008-2009 годов. На них смотрят как на говорящие головы, которые снова и снова повторяют одну ту же историю, и «случайно» оказались правы в 2008 году. Большинство людей не осознают, что кризис 2008 года так и не кончился. Мы создаем видимость благополучия, хотя проблемы, вызвавшие кризис 2008 года – задолженность и глобальные дисбалансы – по-прежнему растут.

Честно говоря, странная мировая финансовая система может продолжать существование на протяжении многих лет. В конечном счете, она уже выживала на протяжении десятков лет. Но, как было и раньше, крах финансовой системы произойдет без предупреждения. Пора готовиться к такому событию до того, как известия о нем появятся на первых страницах газет.

Лучший способ минимизировать последствия такого события, - владение золотом, включая, возможно, акции одного из следующих золотых ETF-ов:

- SPDR Gold Shares (GLD)

- ETFs Physical Swiss Gold Shares (SGOL)

Конечно, я также считаю, что очень хорошо иметь физическое золото, которое хранится в надежном месте вне банковской системы.

Золото – это средство сохранения ценности, способное пережить валютные режимы, которое одновременно является всемирно признанной валютой. Пусть цены на золото нестабильны, но если американскому рынку облигаций и доллару суждено обвалиться, то иметь актив, который не оценивается на основании дисконтированных потоков денежной наличности и не может быть с легкостью разводнен, вероятно, будет весьма полезно.

Если доллар будет девальвирован до такой степени, что коэффициент покрытия золотом вернется к среднеисторическому уровню, цены на золото могут существенно возрасти. По данным Guggenheim, сегодняшний коэффициент покрытия, достигающий 17%, предполагает, что цена золота должна составлять $2,200 за унцию. Если данный показатель вернется к своему среднему статистическому показателю, золоту придется подорожать до $5,000 за унцию и выше. Если коэффициент покрытия достигнет 1:1, цена золота вырастет почти до $13,000 за унцию.

В то время это не прогноз цены золота, эти данные, предоставленные компанией Guggenheim, дают некий исторический контекст злоупотребления долларом США на протяжении последних нескольких десятилетий. Учитывая нарастающий дисбаланс, даже если кризис случится через много лет, мне кажется, инвесторам важно подумать о способах защиты своих активов в долгосрочной перспективе.

Комментарии 16

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.