Золото и «реальные» процентные ставки в США

- дата: 12 сентября 2023 (источник от 31 августа 2023)

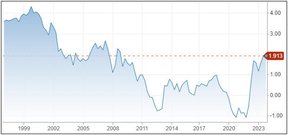

В предыдущих комментариях мы отмечали, как хорошо держится цена золота в долларах на фоне роста реальных процентных ставок. Доказательство этому - доходность 10-летних казначейских ценных бумаг с защитой от инфляции (TIPS). Мы имеем в виду то, что доходность 10-летних TIPS, долгосрочный график которых представлен ниже, достигла 14-летнего максимума (2,00 %) в начале прошлой недели, а затем немного откатилась, в то время как цена на золото в долларах снизилась чуть меньше, чем на половину своего роста после минимума 4-го квартала 2022. Мы часто говорим, что все взаимосвязано, и в данном случае вероятное объяснение устойчивости золота вызвано недавней распродажей облигаций T-Bond.

Доходность 10-летних TIPS

Источник: https://www.cnbc.com/quotes/US10YTIP

Как уже говорилось в опубликованном на прошлой неделе промежуточном обзоре, сильное снижение цены облигаций T-Bond за последние несколько десятилетий в основном произошло из-за роста инфляционных ожиданий и/или повышения ставки ФРС. Они обычно не были вызваны ускорением роста предложения или опасениями по этому поводу. Основная причина в том, что в прошлом предложение T-Bond обычно росло параллельно с экономическими и финансовыми условиями на рынке, вызывавшими сильное желание владеть T-Bond. В результате спрос на предполагаемую безопасность, обеспечиваемую казначейским долгом, превысил предложение.

Недавнее прошлое отличалось тем, что снижение цен на T-Bond за последние четыре месяца и особенно за последний месяц не зависело от изменения ожиданий относительно инфляции или ужесточения кредитно-денежной политики ФРС. Мы можем это утверждать, т.к. темпы «инфляции», учитываемые на рынке TIPS (то, что мы иногда называем «ожидаемым ИПЦ»), были стабильны, как и цены наиболее важных фьючерсных контрактов на федеральные фонды до последних нескольких дней. Вместо этого главной движущей силой были опасения по поводу темпов роста предложения государственного долга в ближайший год из-за текущих планируемых расходов, быстро растущих процентных расходов и вероятного роста дефицита государственного бюджета после того, как экономика скатится в рецессию. Данное различие влияет на рынок золота.

Недавний рост «реальной» доходности казначейских облигаций не был таким медвежьим для золота, как обычно, т.к. опасения по поводу финансовой ситуации в США, способствующие снижению цены гособлигаций и росту их реальной доходности, также повысили инвестиционный спрос на золото. Мы полагаем, что это связано не столько с быстрым ростом государственного долга как такового, сколько с возможными экономическими последствиями его роста.

В конечном счёте экономические последствия включают замедление темпов роста, т.к. государство использует и распределяет больше ресурсов. Вероятные последствия для денежно-кредитной сферы заключаются в том, что независимо от слов и мыслей высокопоставленных членов ФРС (они, естественно, будут настаивать на независимости ФРС), существует высокая вероятность, что в конечном итоге ФРС будет помогать с финансированием правительства.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.