Евро-Молох снова пытается создавать инфляцию

- дата: 10 ноября 2018 (источник от 2 октября 2015)

Брюссель меняет требования к достаточности капитала, чтобы «стимулировать кредитование»

Да спасут нас святые угодники: центральные плановики в Брюсселе порождают новые инфляционистские идеи. Очевидно, кризис 2008 года был недостаточно тревожным звоночком. Даже самым недалеким экспертам к настоящему времени должно было стать понятно, что система частичного банковского резервирования, которая чудовищно спекулирует своим капиталом, может развалиться, когда начнется отлив. 2008 год в действительности просто был напоминанием этого факта.

Политические и бюрократические классы определенно никогда не вернутся к металлическим деньгам или свободному банкингу. Государство продолжит погружать свои лапы в денежный бизнес, так как современные империи всеобщего благоденствия/вечной войны и постоянно растущие полчища приживалок и зомби, которых приходится держать в сытости, стали в высшей степени зависимыми от инфляции бумажных денег. Это будет продолжаться до самого конца. Теперь разрабатываются новые меры, чтобы ускорить его приход.

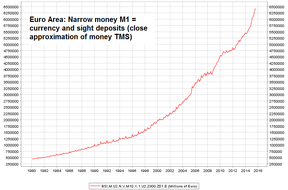

Перед тем, как мы продолжим, спросите себя, действительно ли Еврозоне нужно больше денежной инфляции – даже с точки зрения тех, кто ошибочно считает инфляцию экономической панацеей:

Изменение объема денежной массы Еврозоны. Мы намеренно используем узкий агрегат М1, который является максимально приближенным аналогом реальной денежной массы (TMS). Более широкие агрегаты включают пункты, фактически являющиеся кредитными транзакциями, а не деньгами. Это приводит к двойному учету. Деньги = средство окончательного расчета за товары и услуги в экономике, график взят с сайта ЕЦБ.

Справедливо будет сказать, что такое увеличение денежной массы вовсе не привело к процветанию общества в целом, а фактически – совсем наоборот. Однако оно принесло пользу Государству и прочим, имеющим преимущественные права на свежеотпечатанные деньги, как так реальный капитал перераспределяется в этих привилегированных группах.

Одно хорошо, что в годы после кризиса 2008 года европейские банки почти полностью прекратили эмиссию дополнительных фидуциарных средств. Иными словами, они временно приостановили свое инфляционное кредитование, создав возможность для ликвидации неэффективно инвестированного капитала, который в результате лишился кислорода.

В нескольких странах Еврозоны это действительно произошло, но связанный с этим экономический спад был без нужды усугублен правящим классом, делающим все возможное, чтобы сохранить размер Государства и его бюрократических аппаратов на предыдущем уровне, даже с учетом краха частного сектора. В данный момент мы предполагаем, что ситуацию способен изменить ни много, ни мало, лишь полный крах. До тех пор, пока существуют овцы, которых можно стричь (а именно так правящий класс воспринимает производителей материальных благ, в большинстве своем), потемкинские деревни будут существовать и дальше.

В любом случае, ЕЦБ уже предпринял дальнейшие шаги по перераспределению, а в настоящее время он занят программой «количественного смягчения» (в просторечии известной как печатание денег). Параболический график, изображающий денежную массу, становится еще более параболическим, тогда как существующий показатель ее роста в годовом исчислении близок к 14%. Более того, центральные плановики уже дали понять, что они подумывают о дальнейшем расширении этих операций в рамках КС. Очевидно, 60 млрд евро в месяц просто недостаточно.

Поддержка новых коррупционных проектов

Увы, деятельность частных банков и страховых компаний Европы оказалась затруднена новыми требованиями к достаточности капитала, призванными превратить их в «более надежные». Это альтернатива стабильной, основанной на рынке кредитно-денежной системе: та, что тонет в еще более многочисленных и сложных правилах и нормативах. В данном конкретном случае меры финансовой репрессии оказались в комбинации с нормативами, вынуждающими банки держать больше капитала, путем объявления государственных долговых обязательств «абсолютно надежными» и, таким образом, не требующими никакого резервного капитала. Это пример, иллюстрирующий наглость политического класса ЕС, учитывая, что всего несколько лет назад государственный долг нескольких европейских правительств был центральным элементом кризиса – когда, в краткий момент прояснения сознания, участники рынка осознали, что этот долг не может и никогда не будет выплачен.

Однако до последнего момента банки чувствовали, что они вынуждены и далее сдерживаться в отношении предоставлении кредита частному сектору, иначе они вскоре пойдут вразрез с новыми правилами достаточности капитала. Теперь Брюссель вновь стремится изменить нормативы, и на этот раз ради непосредственной цели – устранения этого мнимого недочета – за счет ценных бумаг, обеспеченных активами.

«Европейский союз сформулировал свой план восстановления рынка секьюритизированного долга, утвердив критерии для класса кредитных нот, к владельцам которых будут предъявляться заниженные требования к капиталу, достаточному для покрытия рисков, в рамках более обширных усилий по расширению источников финансирования для компаний и стимулированию роста».

Нормативы, модернизирующие существующие законы, управляющие банками и страховыми компаниями, покрывают все аспекты долговых обязательств, обеспеченных активами, от планирования выпуска новых ценных бумаг до достаточного для покрытия риска капитала, надзора и удержания риска. Гвоздь программы – новый класс «простых, прозрачных и стандартизированных» продуктов, имеющих право на льготный режим регулирования.

С 2010 года европейский рынок ценных бумаг, обеспеченных активами, сократился почти на 50% на фоне более жестких требований к достаточности капитала для владельцев и нежелания инвесторов покупать ценные бумаги, ставшие причиной финансового кризиса. В то время как продажи оживились, достигнув на данный момент в этом году 67 млрд евро ($75 млрд) по сравнению с 58 млрд евро за этот же период годом ранее, они сильно не дотягивают до 308 млрд евро, привлеченных за такой же период в 2006 году, который стал годом самого интенсивного выпуска, согласно данным, собранным JPMorgan Chase & Co.

«Если рынок секьюритизации вернется на средние докризисные уровни выпуска, а новая эмиссия будет использоваться кредитными организациями для предоставления нового кредита, это поможет обеспечить дополнительный объем кредита для частного сектора в пределах от 100 до 150 млрд евро», - говорится в предложении Еврокомиссии. – Это привело бы к 1,6-процентному росту кредита для компаний и домохозяйств Евросоюза».

(выделено автором)

Проблема (которая по-прежнему не упоминается в мейнстрим статьях на эту тему) – это, конечно, то, что современные банки не просто являются посредниками между вкладчиками и заемщиками. Вместо этого они создают больше денег из воздуха, выдавая кредиты. При этом объем реальных ресурсов и капитала в экономике невозможно изменить, создавая новые деньги. Введение новых денег просто изменяет их распределение и планы тех, кто задействует эти ресурсы в бизнесе. Как правило, в итоге принимается много безрассудных деловых решений.

В европейской прессе сообщалось о нескольких дополнительных подробностях. Одна из них поразила нас как заслуживающая особого внимания: будут также предприниматься попытки «упростить инвестирование в инфраструктуру». Это рассчитано конкретно на страховые компании, которым будет позволено брать на себя больше рисков при инвестировании в одного из многочисленных «белых слонов» (т.е. в никчемные проекты), о которых регулярно грезят бюрократы в Брюсселе в данном контексте.

Ранее мы обсуждали, какие расточительные инфраструктурные проекты субсидируются и финансируются Государством в Европе. Если коротко, то эти инфраструктурные инвестиции, как правило, распыляют капитал поистине в колоссальном масштабе. Любые преимущества, которые могут возникнуть благодаря этим проектам, строго случайные и столь ничтожны, что они просто не могут оправдать связанные с ними затраты.

Учитывая дефицит реального капитала, эти проекты неизбежно означают, что намного больше важных потребительских потребностей придется оставить неудовлетворенными. Так зачем же это делается? Что ж, всегда кто-то действительно извлекает из этого пользу. Разнообразные приближенные – в данном случае, по большей части, из коммерческого класса в форме большого бизнеса – лоббируют это ради получения доли прибыли, и они на самом деле извлекают выгоду (смотрите, например, статью об «аэропортах-призраках», ссылка на которую приводится выше, о том, как подрядчики и авиалинии, связанные с этими расточительными проектами, зарабатывают, невзирая на тот факт, что эти «белые слоны» никогда не принесут ни цента и, скорее всего, с течением времени превратятся в руины).

Особенно вопиющим случаем является знаменитая автомагистраль Calabria A3, которая строится на средства ЕС. Строительные работы начались почти 50 лет назад. Дорога до сих пор полностью не построена. Однако проект является абсолютным благом для калабрийской мафии Ндрангета. Якобы это не входило в план – эти братки слишком сомнительные даже для Брюсселя. В 2012 году Италия была, в конечном счете, вынуждена вернуть несколько сотен миллионов евро финансирования Евросоюзу, когда разразился скандал по поводу бесчисленных откатных схем, характеризующих этот мафиозный проект. Последняя басня такова, что этот монументальный дорогостоящий и нецелесообразный проект дороги будет, наконец, завершен после пяти десятилетий выбрасывания денег на ветер.

Часть «вечно незаконченной» автомагистрали А3 в Калабрии. Люди часто спрашивают, «кто будет строить дороги, если не будет Государства» - этот дорогостоящий проект является явным напоминанием, что дорожное строительство лучше предоставить кому угодно, только не Государству.

Источник фото: Glabb

Заключение

Конечно, нет ничего ужасного в ценных бумагах, обеспеченных активами. Мы не ратуем в пользу создания каких-либо субъективных законодательных препятствий для этого класса активов. Проблема, скорее, в том, что цель, похоже, заключается в стимулировании создания инфляционного кредита и, в то же самое время, применении кредитного дирижизма, чтобы направлять средства в те виды проектов, которые нравятся бюрократам.

Конечным результатом станет структура производства, которая по-прежнему не будет соответствовать реальным потребностям потребителей, вкупе с дальнейшим усилением риска для финансовой системы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.